疫情之下,全球财富不降反增

根据波士顿咨询公司(BCG)发布的第21期年度全球财富报告显示:分析师们在2020年新冠疫情肆虐之初预测全球财富将出现严重萎缩。

然而,与分析师们预测的恰恰相反。在多国多出的政策引导下,储蓄激增,许多指数和股市表现强劲,创历史新高。全球金融财富更是跃升了8.3%。

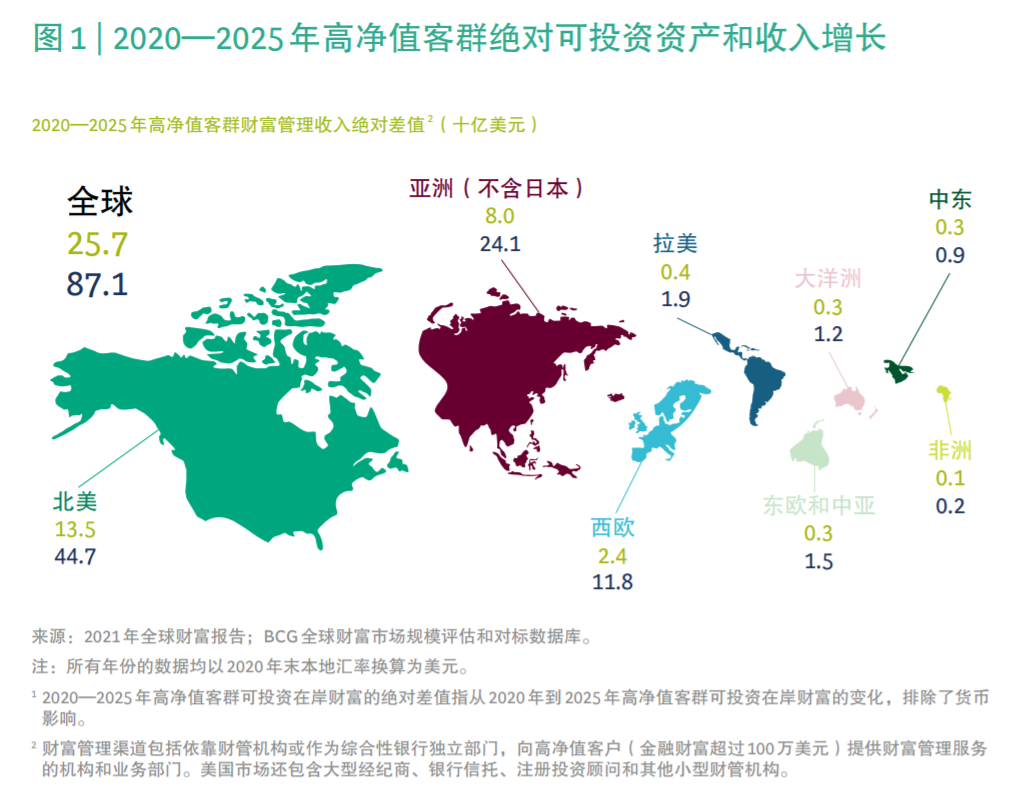

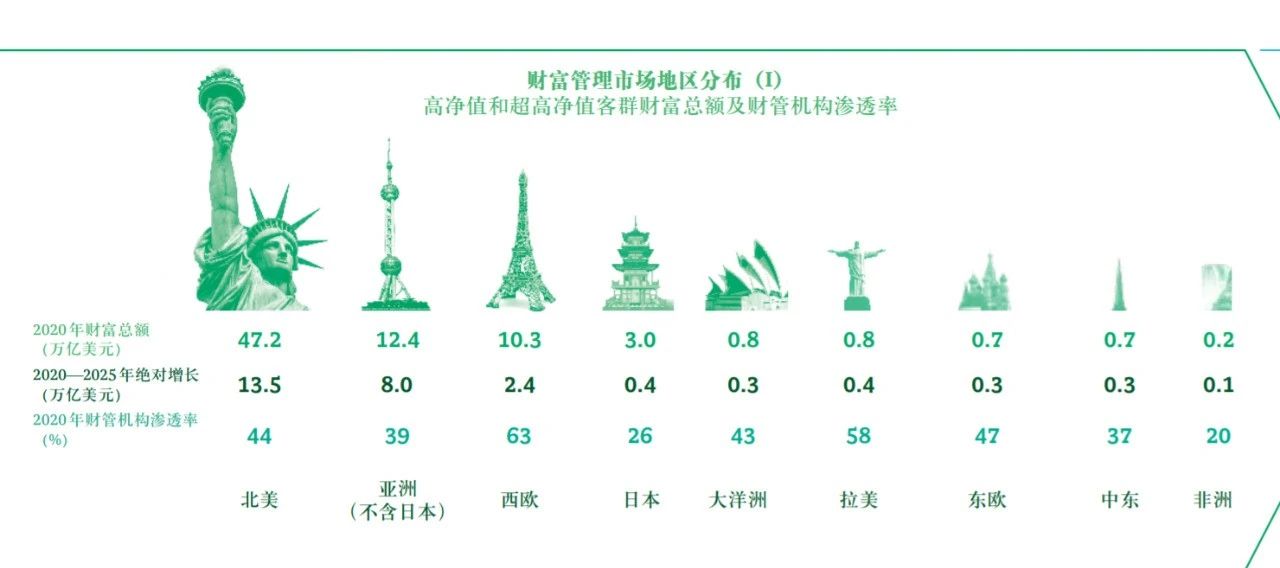

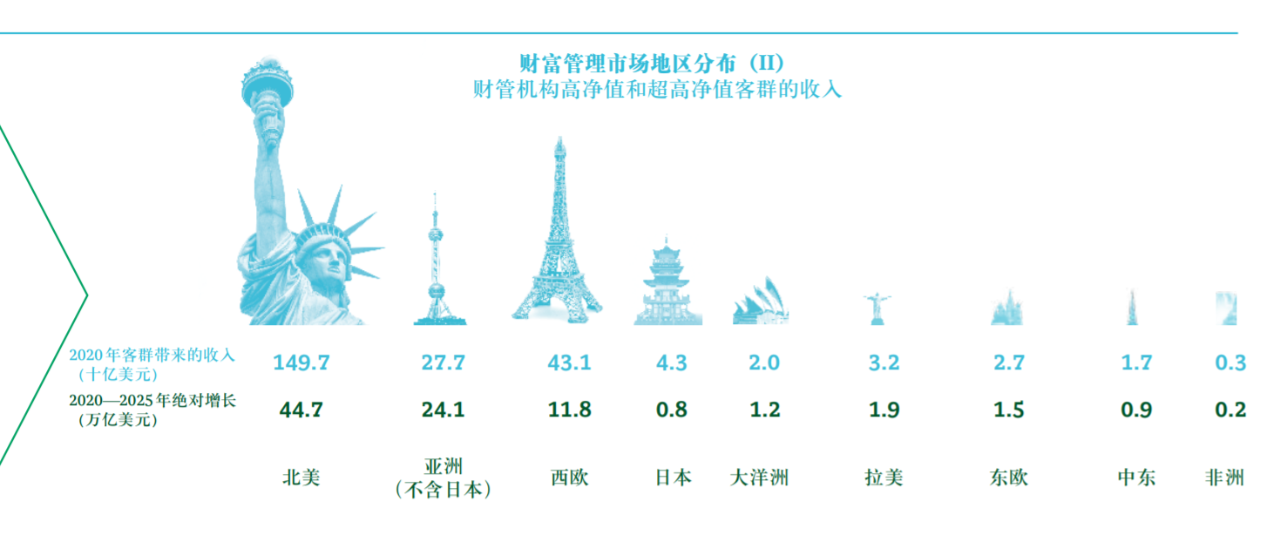

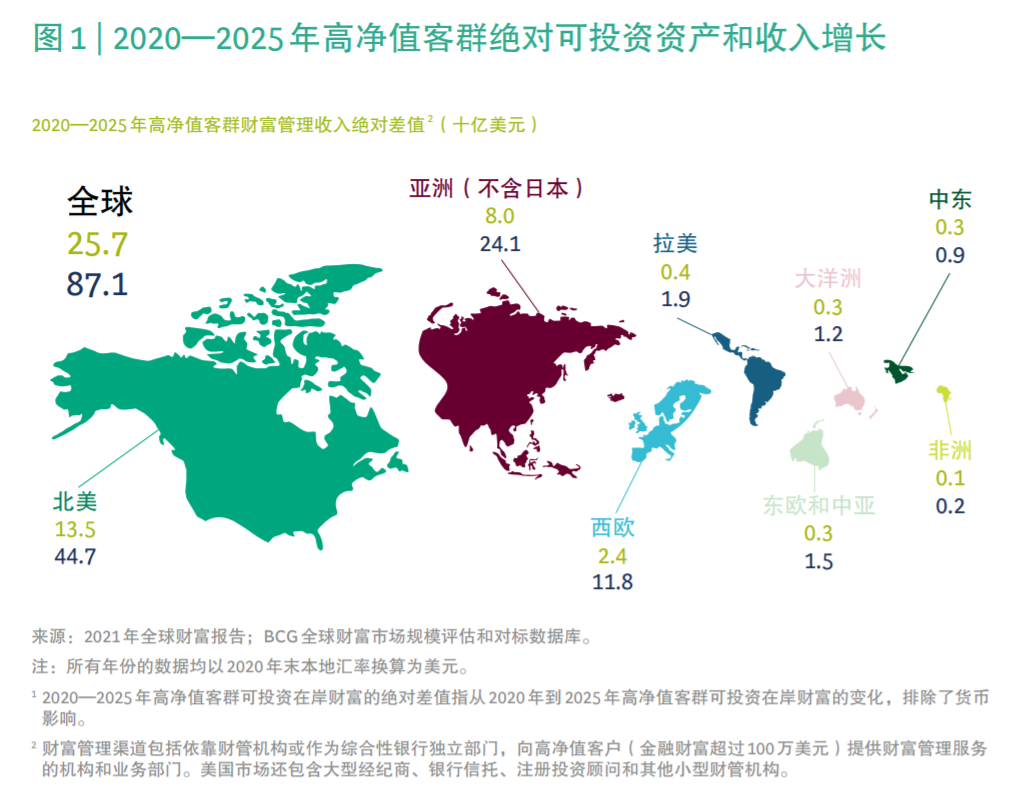

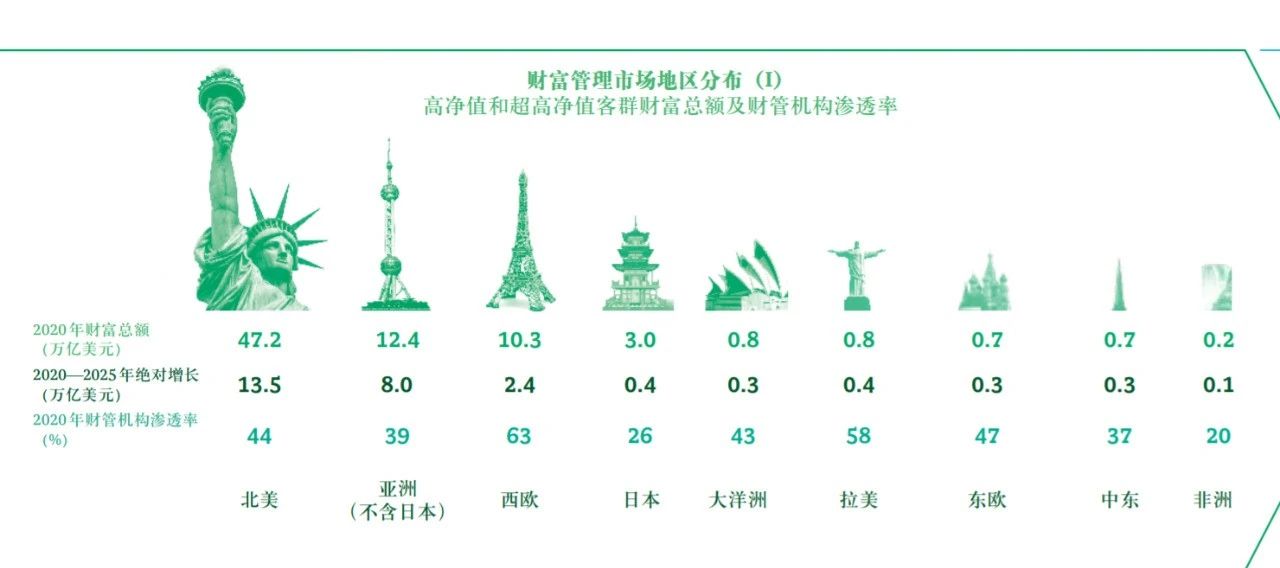

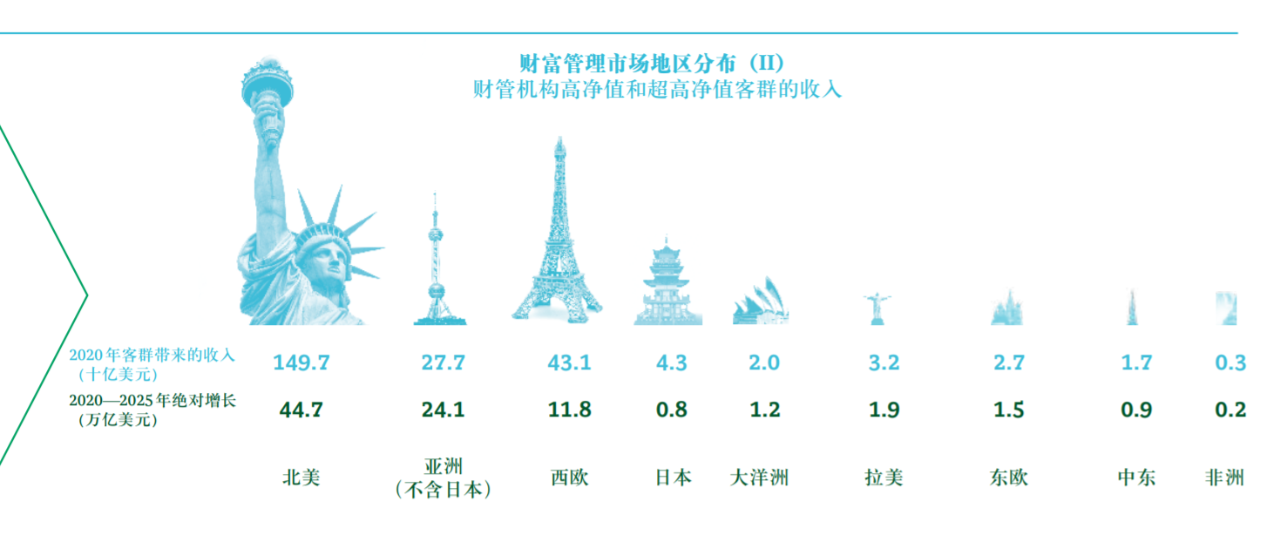

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p8)根据BCG估模型得出的结论:预计在将来的五年,北美和亚洲(不含日本)市场将会是全球市场金融财富创造的领头羊。预计在此期间,北美和亚洲将分别贡献25、22万亿美元。但是,如果从财富管理机构的视角出发,亚洲的财富管理机构的渗透率较低。北美的财富管理机构占主导地位,2020年机构收入达1,500亿美元,占全球总额的近三分之二。其次是西欧,以430亿美元的收入占比为18%。亚洲则以第三名,280亿美元的收入位列第三,占比12%。

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p12)这也侧面指出了亚洲地区的财富管理机构未来可期,并且BCG还预测从2021年开始到2025年截止,亚洲财富管理机构资产管理规模(AUM)将以每年11.6%的复合增长率攀升,超过高净值客群(UHNWI),约10.4%的可投资在岸财富增幅。如果这个预测是真的,未来也没有变数的话,那么亚洲也将成为更大的跨境财富中心。报告还指出,截止2023年,香港将会超过瑞士成为全球最大的跨境财富枢纽。

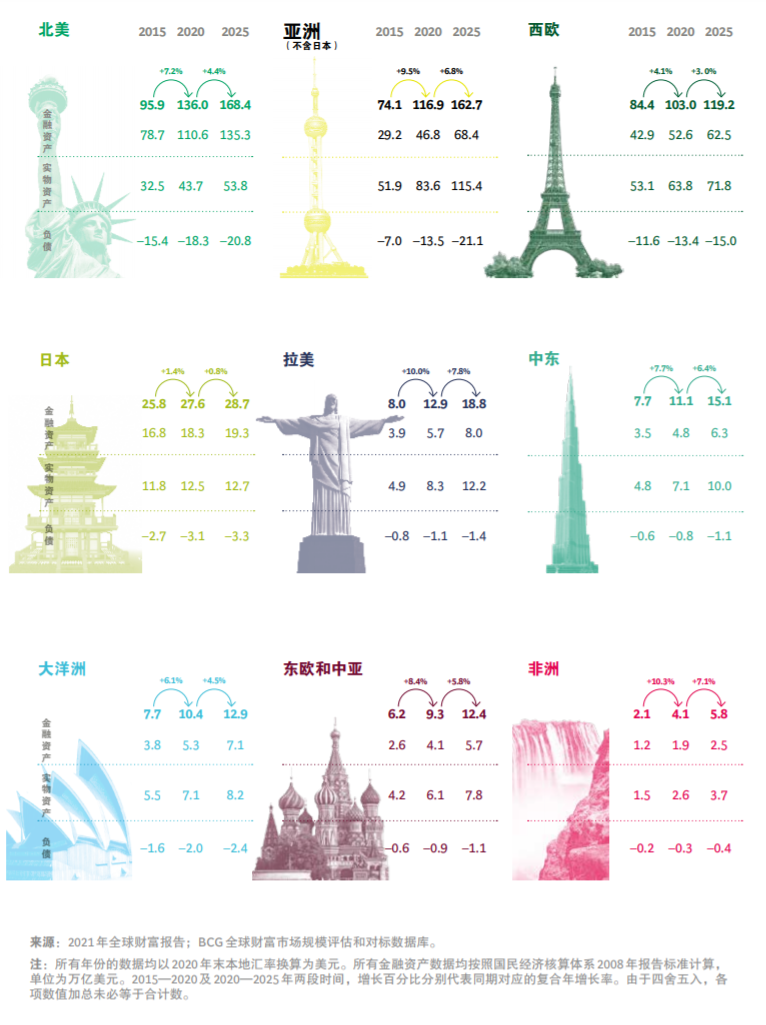

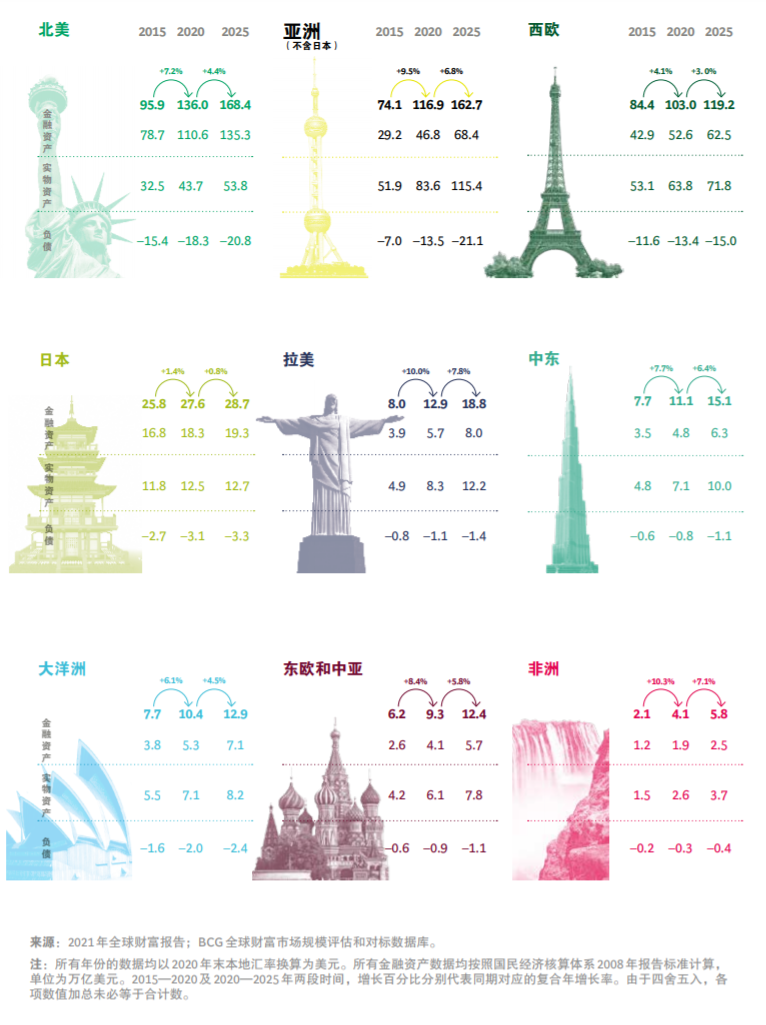

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p14-15

根据报告显示,亚洲的财富大多以实物资产房地产为主,总额高达84万亿美元,占比为64%。增长型市场(拉美,非洲,西欧,中东和除了日本以外的亚洲)的财富一般以实物资产为主,而像是北美,西欧,日本和大洋洲的成熟市场,金融资产的比重更高。造成这一趋势的原因是成熟市场国家的金融市场较为完善,为个人投资者提供了更便利额投资渠道,而且货币稳定,富裕人群可以放心持有现金、存款、证券和其他流动性资产。但是报告预测,到2025年为止,更大的金融包容性和日益成熟的资本市场将改变增长型市场的财富构成。因此亚洲金融资产的增长有望超过实物资产。投资基金将成为增长最快的金融资产类别,其复合增长率大约为11.6%。

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p13)截止报告发表,全球负债总额达到53万亿美元,其中高净值和UHNWI在全球大约有9.4万亿美元的负债。其中41%的贷款财富管理由机构提供,其余的5.6万亿美元由其他机构提供。报告中还给希望扩大市场份额的财富管理机构提出了四点建议:2)将负债产品与传统的银行服务(如储蓄账户、信用卡和透支账户)捆绑打包3)提供有关伦巴德贷款和结构性贷款等产品的建议,将全方位视角引入客户资产负债表规划和产品设计

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p10)数字化技术是一项颠覆式的创新,BCG报告中显示数字化财富管理模式由这五大核心要素构成:

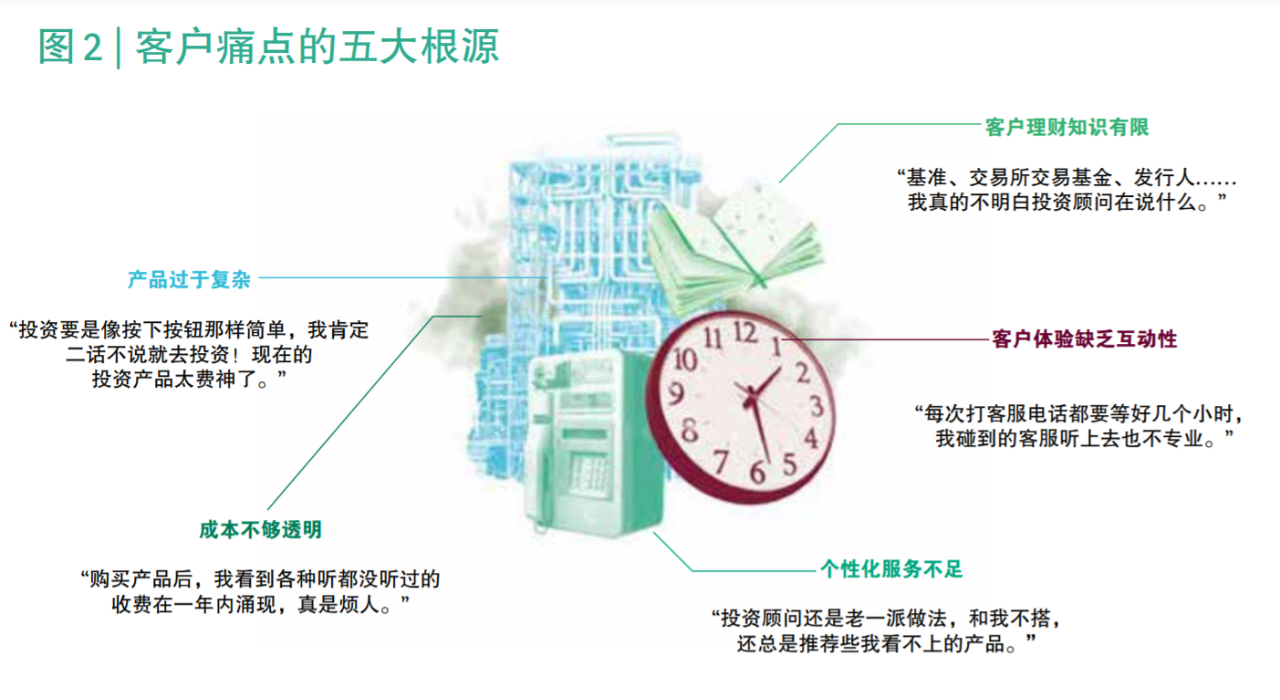

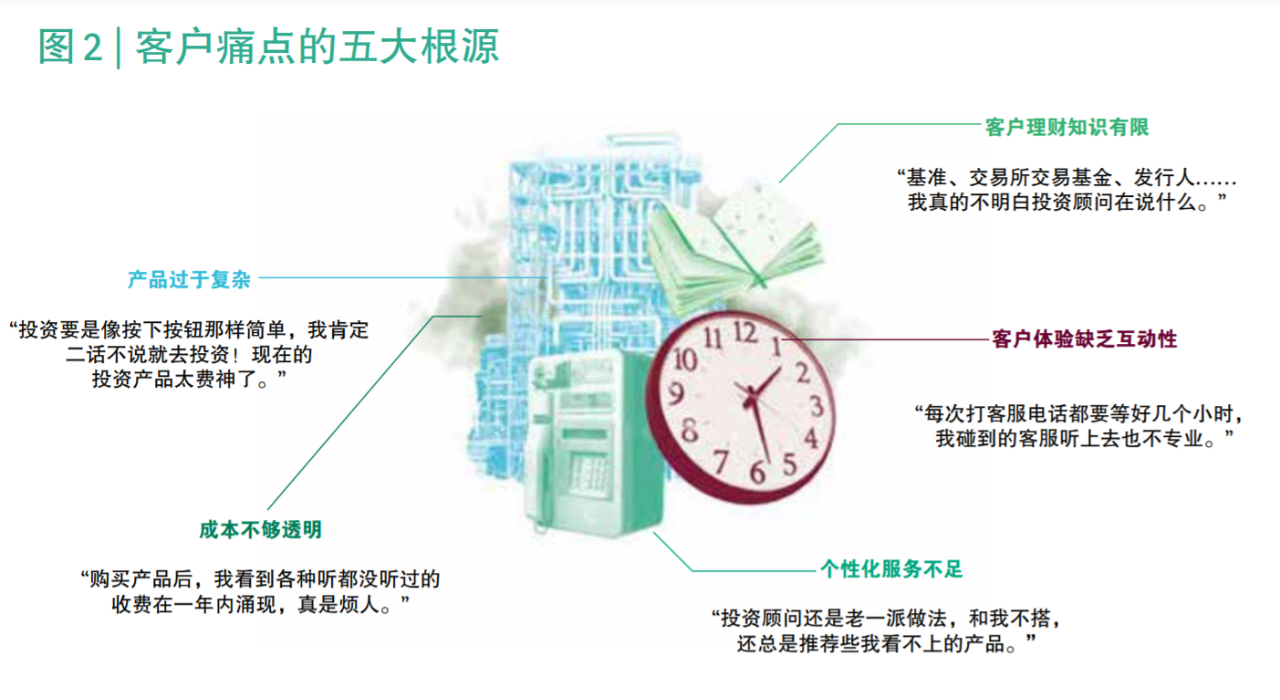

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p18)在大数据时代下,数字化技术的加持可以提供给客户经理丰富的画像数据,给予客户专业的建议以及客户关怀。从长远的角度出发,客户经理还可以借助数字化工具使用交互式图标、即时信息流和游戏化工具展开与客户少而精的互动。

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p19)不仅如此,许多财富管理机构以一个清晰易懂的方式呈现他们的核心信息,提供随时可用的投资组合仪表盘和模拟工具,给客户提供了多样的投资场景以便帮助投资结果拥有更客观的数据。随着环境、社会、治理(ESG)的慢慢普及,财富管理机构应当引入视觉设计来呈现客户投资组合的整体碳足迹。非但如此,报告指出财富管理机构还应致力于在定价领域打造透明度。这样有利于赢取客户信任并且在市场监管之前。机构可以采用更精简的混合定价模式,将基于资产的定价与申购费相结合。通过分级定价来反映制度和建议等级。这样有助于机构提升收入的可预测性。

同时,财富管理机构也应该采用“构建——衡量——学习”的模式,在短周期内进行测试及投放。并且还需要确保数字化驱动的基本功能,比方说:随时随地的数据访问、强大的分析能力等等。

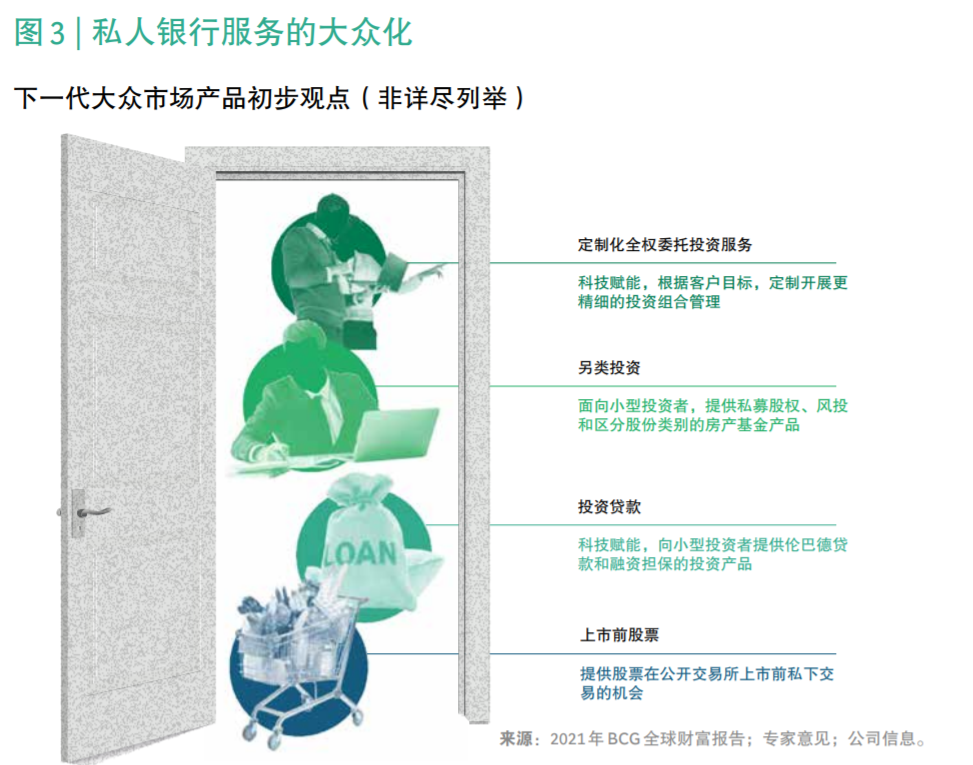

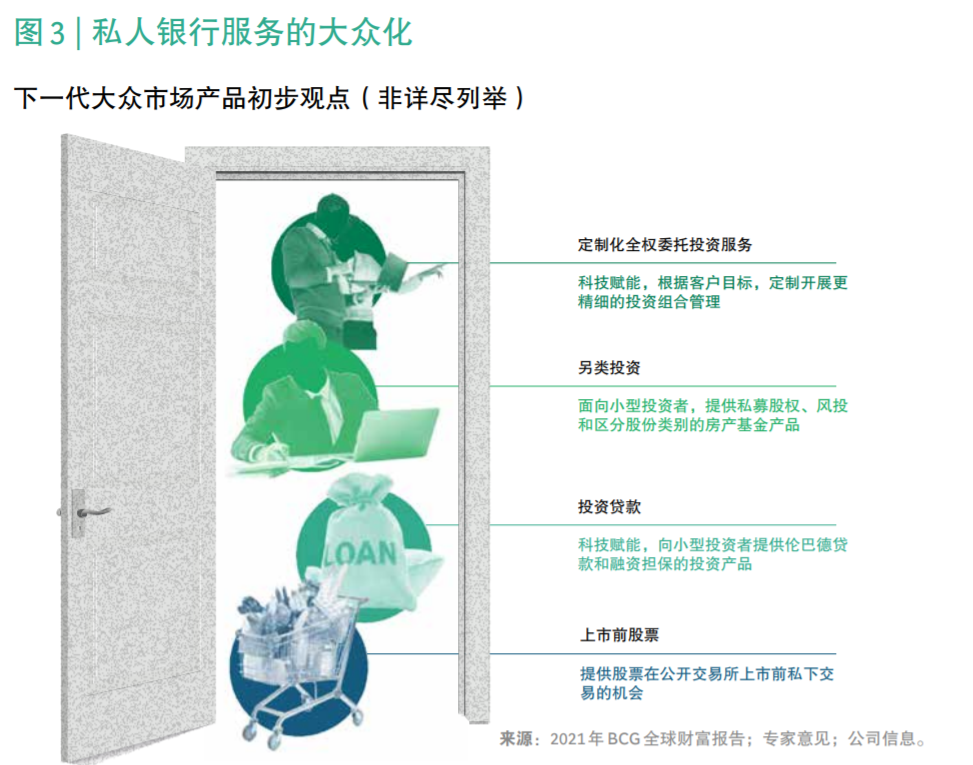

不仅如此,如果是面向财富值小于100万美元的简单需求客户,数字化模式可以向他们开放私募股权、对冲基金和风投产品,为他们带来更宽阔的财富前景。同时,财富管理机构还可以为简单需求客户提供与HNWI和UHNWI一样的服务。

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p20)对于财富管理机构而言,至关重要的是将客户的反馈转化为优秀的产品和功能,并快速发布创新成果。*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p21)

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p22)全球的UHNWI已经连续十年呈增长上升的状态。截止2020年,美国的UHNWI集中度长期稳居榜首,报告指出中国有望在未来的10年内超过美国。其中虽然UHNWI的女性依旧为少数部分,但是目前占比已达12%左右,大部分居住在美国、德国和中国。预计在未来的20年内,新生代客群将成为推动未来增长的主要群体。他们的画像主要年龄是分布在20岁到50岁之间。新生代客群整体的投资期限长,风险偏好高。在获得收益的同时,也创造积极的社会影响。他们更青睐个性混搭的银行服务。看重财富管理机构绝无仅有的服务和能力,例如独家的投资机会,专业的借贷产品及投资专场等等 。他们希望投资顾问具备深厚知识,并且常常抱怨太多客户经理会在见客户时使用通用型演示文件。为了能够更好的为新生代UHNWI提供服务,BCG的报告归纳了7种不同的误区:

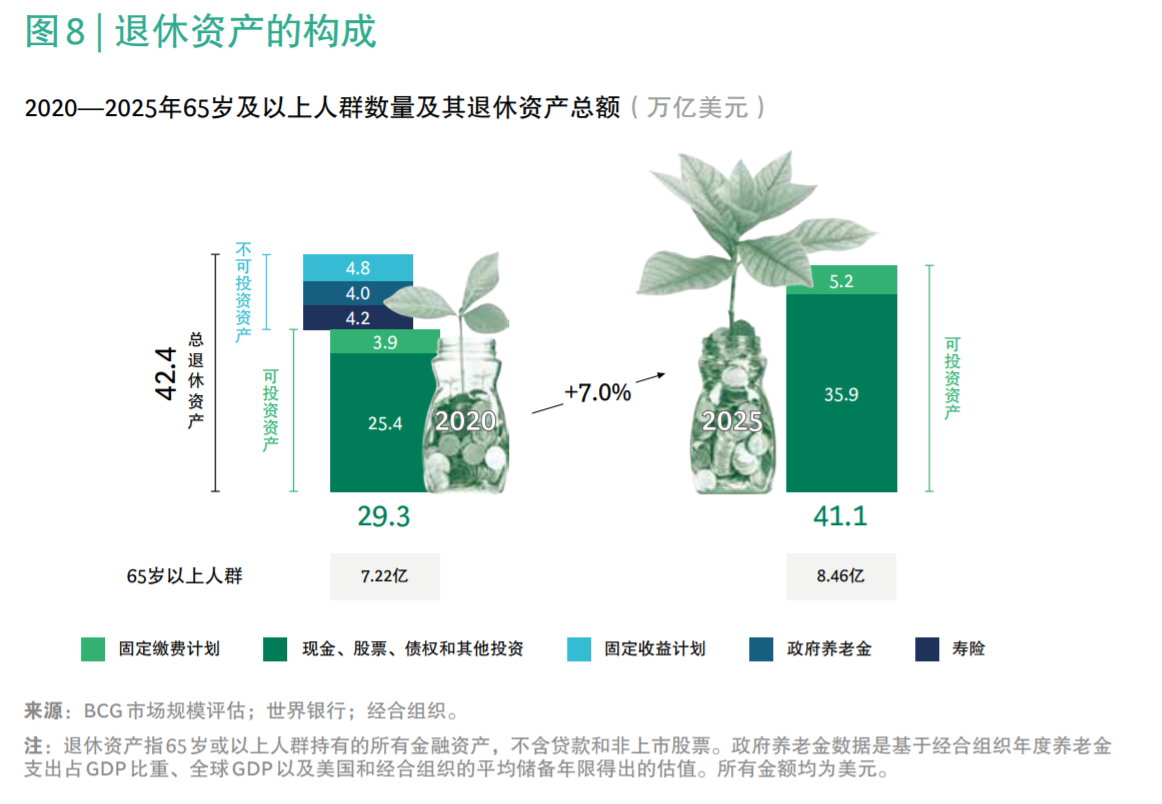

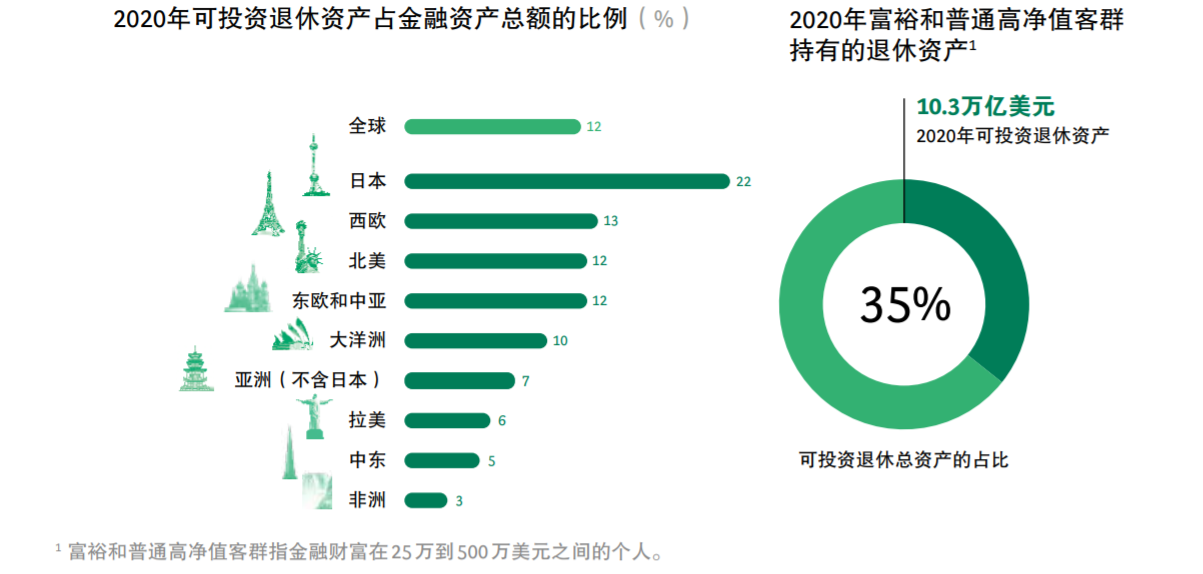

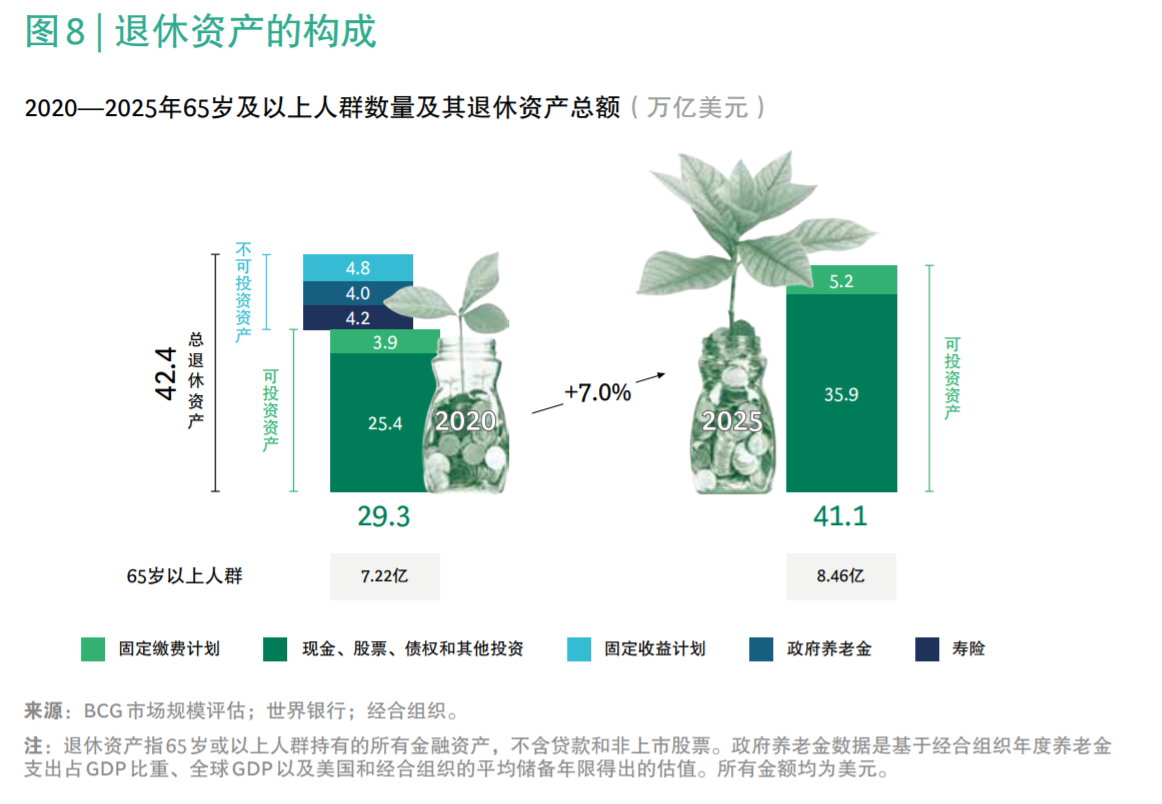

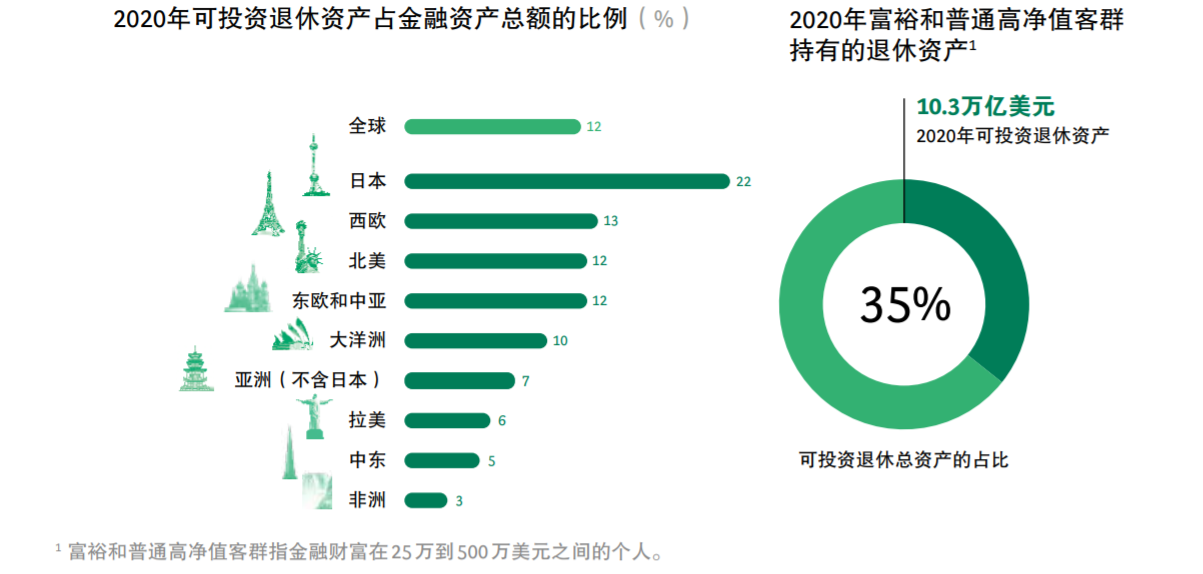

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p30)根据调查显示,全球65岁以上人群目前可投资金融资产总额达到29.3万亿美元,在未来,这一数字还会继续增长。财富管理机构在许多客户步入退休中后期阶段会减少与客户的互动,导致许多身价不菲的退休人员在需求最为复杂的时候无法获取理财建议。

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p36)

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p37)

*(图片来源于波士顿2021全球财富报告“客户至上,掘金三大财富管理客群”,p38)为此,波士顿咨询推出了“落地五大抓手”,帮助和提升建立退休客户群体之间的桥梁:1) 为制胜退休市场搭建成功舞台 机构可以与退休计划发起方搭建一个紧密的合作的信任关系,比方说提供现场理财教育培训或者举办社区活动。2) 数字化赋能财务顾问,更好地服务客户为了更好的帮助客户完成退休规划、交叉销售和服务效率,机构需要去对于客户的财富进行一个全面的了解。财富管理机构可以直接面访客户并且提供账户的整合。并且借助强大的数字化平台,模拟退休场景例如税务模拟和继承规划等。3) 持续提供退休主题专家服务 财富管理机构可以代表客户咨询主题专家打造与众不同的退休规划服务4) 调整退休阶段的绩效考核记分卡 以往的机构常常倾向于大客户关系投入以及财富积累阶段。对于退休客群,机构必须得要克服这种结构性的偏见,并且改变激励机制,将考核重点由资产、收入和利润等量化指标转向退休阶段客户的满意度伤5) 满足更广泛的退休需求 为客户带来更广泛的服务。报告中举了如下几个例子:比方说,机构可以与面向老年人的社交俱乐部、慈善机构或退休社区合作,帮助客户加深社区归属感。或者是在关键主题领域培育内部专长。例如,专门顾问可以为那些希望继续工作的退休人员提供支持,提供客户感兴趣领域的兼职建议。等等。

2021.09.03

2021.09.03

ENGLISH

ENGLISH