- Market Outlook

2022年投资展望:风险资产领跑

2021.11.30

2021.11.30

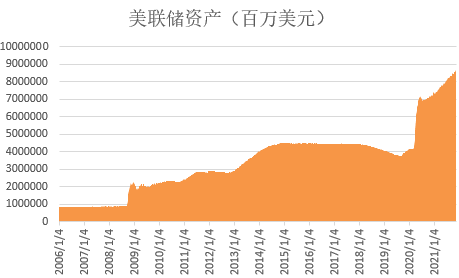

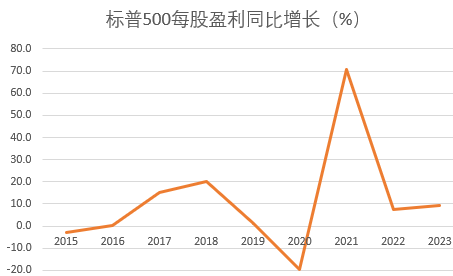

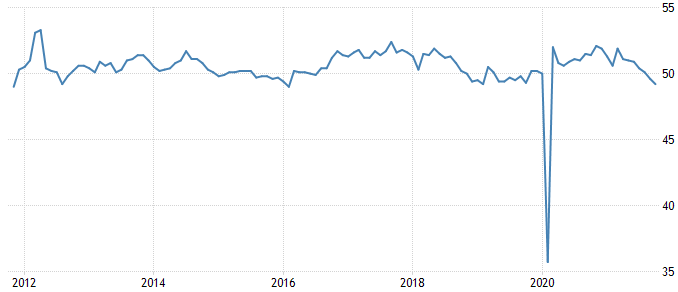

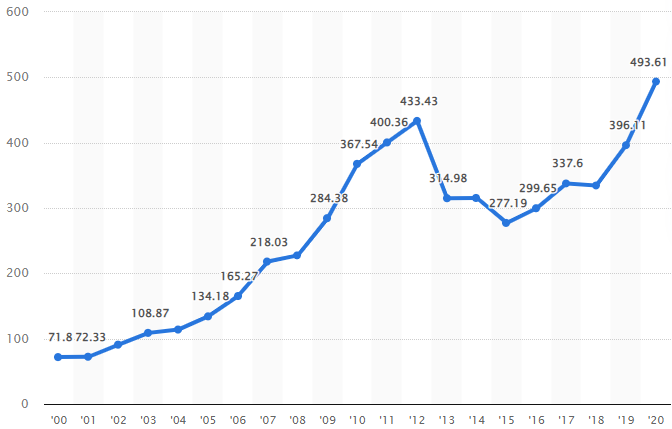

大宗商品迄今表现优越

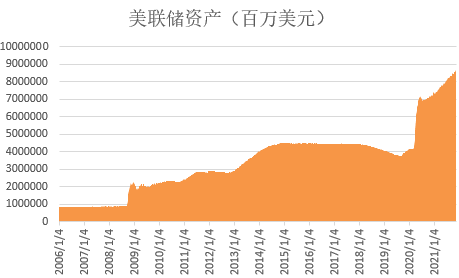

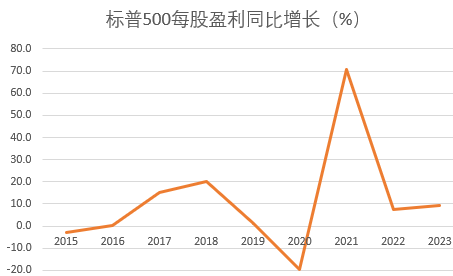

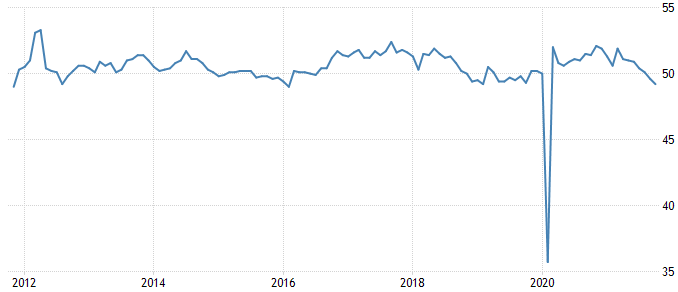

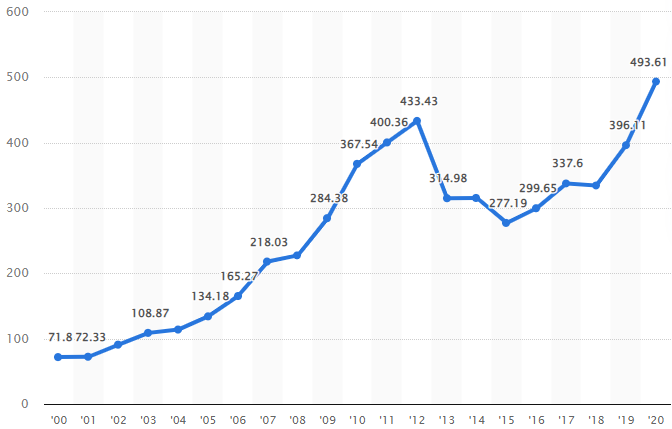

自年初至今,大宗商品在各资产类别中表现优越。彭博大宗商品指数(Bloomberg Commodity Index)上涨30.5%,跑赢全球股票和债券市场。大宗商品,特别是天然气和原油,受益于后疫情时代,社会生活逐渐正常化,致使员工重返办公室的人数增加,以及国内和区域性的旅游出行稳步恢复。全球股市继续受益于量化宽松政策,为资本市场带来充裕的流动性。债券市场在国债收益率上升和亚太区新兴市场违约率提升的情境下,表现不佳。展望未来,我们对全球股票和大宗商品持正面的投资观点,预期这些风险资产明年的表现将优于固定收益板块(图2)。稳健的经济增速将驱动企业盈利,支持我们对风险资产的积极看法。据彭博的市场共识数据,2022年全球实际GDP将同比增长4.4%,超过2014年至2019年的趋势。考虑到市场流动性仍然充裕,我们认为风险资产将继续领跑。现金可能是2022年表现最差的资产之一,因固收相关资产,特别是亚太区新兴市场债券,可能在一些央行实施宽松货币措施的支持下,存在修复空间。美联储于11月初公布了其"Taper(缩减购债规模)"措施,削减月度债券购买计划,并估计在2022年中期完成QE4的购债计划。近日,越来越多投资者担心美联储可能因为10月份创30年纪录的消费者物价指数(CPI),而实施比预期更快的"Taper"时间表。尽管如此,我们认为,美联储逐步削减购债,甚至实行利率正常化均不太可能影响我们对美国股市的“增持”观点。因央行在过去两年,释放大量的流动性,仍将支撑股市前景(图3)。QE4在两年内将美联储的总资产扩大了4.9万亿美元,超过了QE1-QE3期间积累的总资产。此外,美国企业盈利前景将是市场上升的另一个驱动因素。标准普尔500指数每股收益在2022年将同比增长7.6%(图4),这将为美股保持势头。我们青睐IT和消费行业。在IT方面,该行业将在2022年实现8.9%的同比盈利增长,超越整体市场。因COVID-19的疫苗接种,非必需消费品将受益于全球旅游业的恢复,而必需消费品的稳固定价能力和稳定的市场需求,使其在滞胀环境中表现优异。尽管欧洲央行(ECB)将在2022年第一季度逐步减少,并完成其紧急债券购买计划(Pandemic Emergency Purchase Programme),但央行官员明确表示明年没有升息空间。关于其目前每月向市场注入200亿欧元流动性的传统资产购买计划,我们认为欧洲央行在2022年上半年仍将维持其购买规模。因为近期COVID-19病例上升导致欧洲部分国家/城市再次封锁(图5),这将影响经济复苏。欧洲央行还保持宽松的货币政策立场,考虑将购买欧盟发行债券的上限从目前的10%进一步提高,此举将增强其在资产购买计划中的灵活性。旨在保持长期利率维持低水平,以进一步刺激经济增幅。欧洲经济在2022年同比增长将达4.2%(图6),强劲的经济扩张将支撑企业盈利前景。据彭博汇总的市场共识,2022年欧洲斯托克50指数每股收益将同比增长8.1%。我们预期欧洲央行的宽松政策将成为经济和企业盈利前景的关键驱动力,并维持对欧洲股市"增持"的观点。中国的沪深300指数年初至今回落了约6%,而香港恒生指数则下跌了9%。这两个市场在亚洲地区的表现不佳,可归因于中国政府在博彩、互联网、教育、房地产、加密货币等各环节收紧监管,导致分析师下调企业盈利预期。我们认为,监管力度的扩大已经反映在现估值上。与标普500指数比较,MSCI中国指数现在的市盈率折让达38%,而两者在过去3年期的平均折让率为31%(图7)。中港股市现时的估值,对国际投资者具有吸引力。此外,我们预计中国人民银行将在2022年一季度,微调其货币政策略为宽松模式,以应对经济势头放缓,这将是股市的关键驱动因素。2022年9月和10月份,中国官方国家统计局编制的制造业采购经理人指数(PMI)连续两个月跌破50的临界点,这是COVID-19爆发以来首次出现(图8)。中国境内的经济活动受到电力供应及成本价格上升的压力,这将导致经济增长放缓。我们认为,北京将调整其宏观政策,使其转向为温和支持经济增长的调子,例如放宽对房地产行业的抵押贷款审批,以及在能源方面增加煤炭的产量。未来几个月,中国政府将在货币和财政方面采取建设性的措施,有助推动中国和香港股市。我们青睐消费和汽车行业。具有稳固定价能力和成熟品牌的消费股,将会从滞胀环境中受益。我们还认为,北京将持续鼓励电动车行业的发展,在行业中具有市场领先地位将成为主要受益者之一。一般而言,中资美元高收益债券的风险仍然偏高,特别是房产开发商。自2021年年中以来,利差已显着扩大。恒大的案例亦表明,北京将维持其对房地产行业的政策,遏制开发商的资产负债表外的项目,以降低该板块的金融风险,并降低住房部门的杠杆以缓和行业对社会经济的潜在威胁。与此同时,监管机关也会谨慎行事,在调控的进程中,防止为金融体系引发系统性风险。我们认为,目前少数开发商(恒大、佳兆业、花样年、华南城等)的债务风险不太可能蔓延至其他行业,从而影响整个中国离岸债券市场。为有效管理单一发行方风险,我们建议投资者在亚洲/中国高收益债券板块采取多元化债券投资组合,分散投资于多个行业,发行商及标的。亚太区高收益债券现时的估值吸引,与2001年欧洲主权债务危机和2020年COVID-19爆发的水平相近(图9)。自2021年4月以来,中资美元投资级债券的利差正逐渐收窄(图10)。我们对该板块的投资观点从"增持"下调至"中性"。尽管如此,与发达市场投资级债券一样,两者都可以视作现金的替代品。因为通货膨胀将继续侵蚀现金,这种无风险资产的购买力。我们对发达市场高收益债券维持"减持"的观点,因为欧洲COVID-19病例加剧、企业营运成本上升和供应链紧张等因素,均导致经济前景不明朗,叠加目前的利差已经收窄至疫情前更低的水平,估值并不吸引。美国实际利率已降至20多年以来的低点(图11),宽松的货币政策和高通胀可视为黄金的驱动因素。这一趋势持续的时间越长,就更能为黄金价格带来支持。美联储官员曾多次表示,通胀是短暂的。但是,近期的物流业问题,包括世界各地港口的集装箱货船等待进入港口的数量日益上升,叠加大宗商品价格(如原油)上涨,均可能把通胀压力维持一段时间。期货市场现时反映,美联储可能会在2022年开始利率正常化。但是,这将是一个缓慢的过程,并可能在明年下半年出现。我们认为,在实际利率处于历史低位的情景下,黄金的价值仍然具有吸引力。再者,中东的地缘政治风险和各国央行对黄金作为储备的需求(图12)是黄金价格的潜在催化剂。

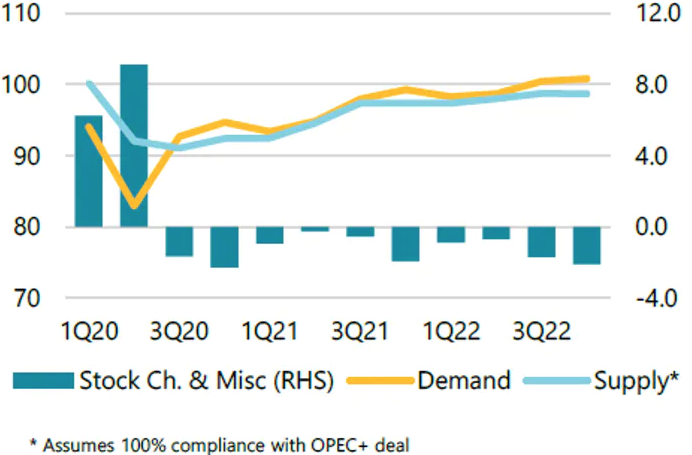

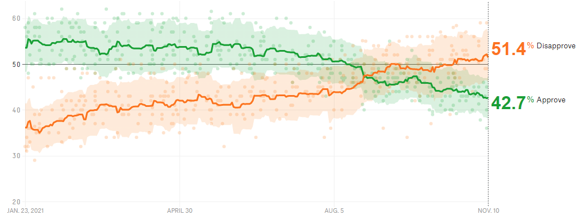

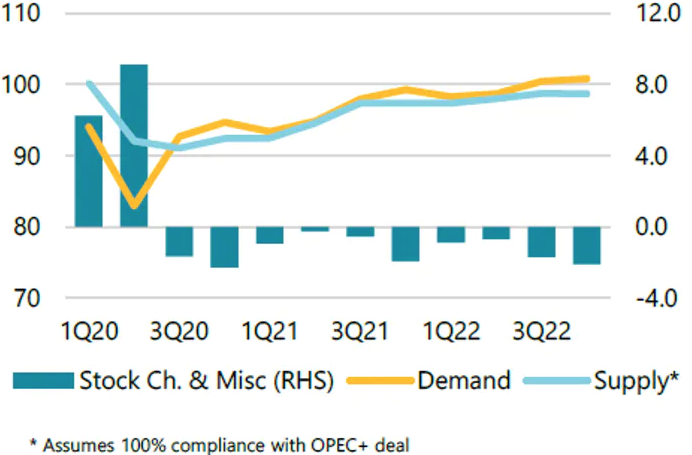

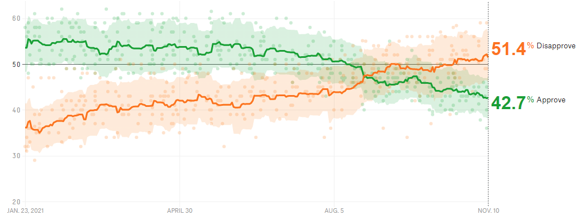

图12:自2015年以来美国增加黄金储备 (十亿美元) 全球原油市场基本面在2022年仍将保持紧张,受需求端带动,原油的需求已经完全恢复至2019年疫情前水平。尽管美国、中国、印度、日本、韩国和英国最近共同利用战略石油储备来降低燃料价格上涨的压力。但是,库存的释放似乎已经反映在定价中。我们也预期,战略石油储备并不是一个可持续的供应来源。这种市场干预的手段,只能产生短暂的效果。我们认为,库存下降和谨慎供应均是油价的驱动因素。在COVID-19和全球绿色能源转型计划的带动下,原油需求存在不确定性。因此,欧佩克+(OPEC+)对需求复苏作出了缓慢的反应。该组织近期表示,将维持8月份的增产计划,即每月逐步增加40万桶/日的石油产量。 在需求端,国际能源署(InternationalEnergy Agency)估计原油需求将在2022年上升330万桶/日,达到9960万桶/日,超过新冠疫情前的水平。供需矩阵为油价前景迎来支持。资料来源: International Energy Agency美国劳工统计局公布10月份整体CPI同比上升6.2%,核心指标为4.6%(图14)。这两个通胀数据均超过了分析师预期的5.9%和4.3%。按月计算,消费物价指数环比上升0.9%,高于市场预估的0.6%,显示通胀势头升温,这意味着美国的通胀压力可能会持续几个月。美联储将于12月14-15日举行下一次联邦公开市场委员会会议,而11月份的通胀数据将于12月10日公布。如果核心CPI继续上升,这可能会给美联储在货币政策方面带来压力。由于近期CPI上涨,美联储主席鲍威尔可能会在12月份的会议上表示一些轻微鹰派立场,但不太可能在11月初公布"Taper"措施后,明确转向鹰派基调。美联储基金期货也显示,央行将在2022年加息两次,与CPI数据公布前没有实质性变化。美元指数(DXY)自5月下旬低点以来已上涨约8%,美国国债收益率与别国的差异可能在短期内继续支持美元的势头。此外,美联储可能还会容忍强势美元来缓和通胀飙升的影响,这可能为美元提供支持。然而,我们注意到,美元的进一步升值可能会损害脆弱的经济复苏。为了保持经济势头,拜登政府和美联储可能在中期内采取措施遏制美元升值趋势,尤其是拜登的支持率正在下降(图15)。我们将美元的投资观点从“中性”下调至“减持”,因为脆弱的宏观势头,叠加美国政府的取态,不太可能支持美元持续上涨。

Related recommendations

2021.11.30

2021.11.30

2021.11.30

2021.11.30