- Market Outlook

2019年IAMs投资报告

2019.08.31

2019.08.31

来源于

ASIAN PRIVATE BANKER

在过去10年里,受益于亚洲高净值人士数量的增加以及其对多元化财富管理的需求,亚洲的资产管理行业迅猛发展。作为亚洲领先的私人财富管理中心,香港和新加坡的外部资产管理公司规模也已然发展壮大。

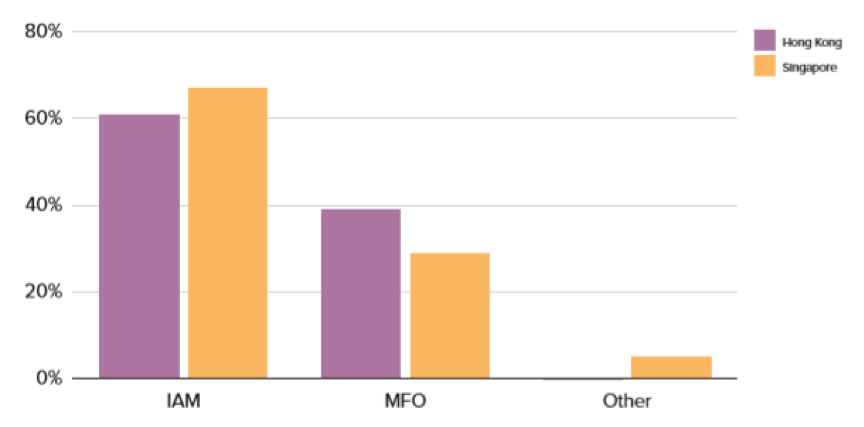

亚洲私人银行家在香港和新加坡收集了39份业内人士的调查问卷,包括新加坡的21份和香港的18份,以反映亚洲外部资产管理行业的现状。其中,64%的受访者来自外部资产管理公司(IAM), 33%的受访者来自多家族办公室(MFO),3%的受访者将“其他”(Other)作为自己的头衔。

与我们2018年对IAM市场的研究类似,新加坡外部资产管理公司的数量比香港更高(新加坡IAMs公司在2018年报告中的分类:IAM占70%,MFO占26%,其他占4%;相比之下,香港的IAM为63%,MFO为37%)。

#表1:行业占比细分

这样的分布不足为奇,因为在香港,我们观察到财富分配的正偏态更高,超高净值人士的集中度也更高,因此在香港IAM/MFO市场,MFO显然更受欢迎。

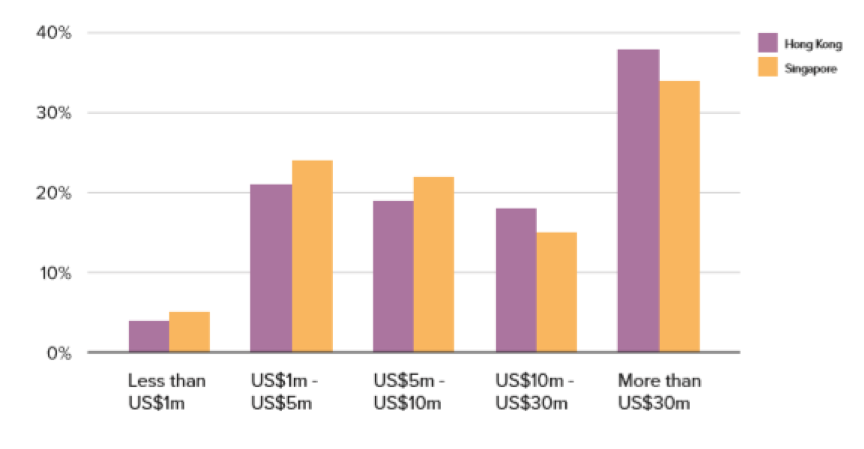

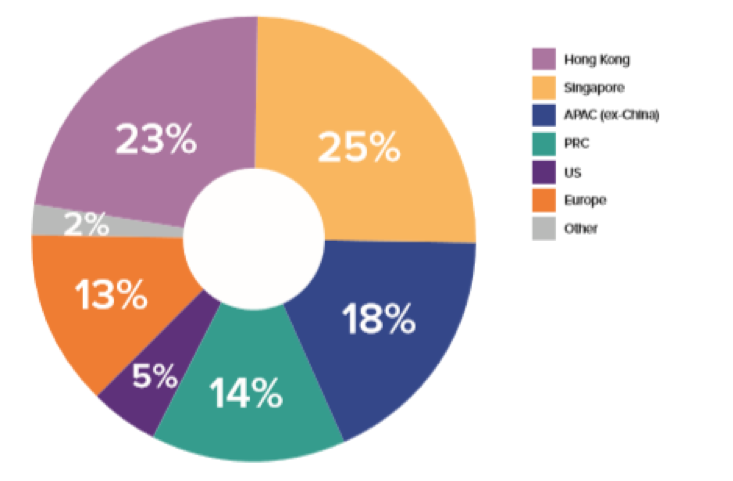

#表2:客户分布类别(地区)

#表2:客户分布类别(地区)

另一个值得关注的方面是,新加坡涌现出的家族办公室,使得IAMs公司的市场份额同比下降了3%。由此断言新加坡IAM/MFO市场将会迎来“结构性转变”可能还为时过早,但我们可以预测的是,MFO的市场份额将会越来越大。这在很大程度上是因为新加坡作为一个离岸中心,正在变得越来越有吸引力,尤其是对印尼和中国内地的高净值人士/超高净值人士。

根据亚洲私人银行家2018年的报告,新加坡“离岸财富管理中心“的定位,以及中国大陆对于资本管制的收紧,使得新加坡成为大陆高净值人士的首选之地。与香港相比,新加坡与中国大陆在政治、金融方面的连带性更少。

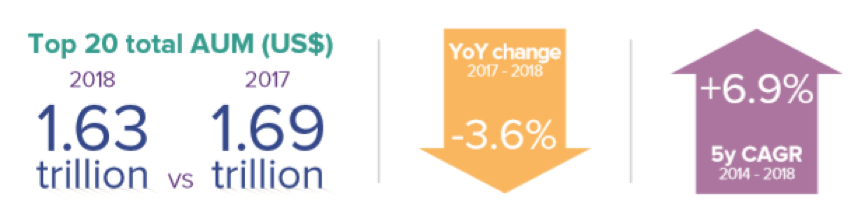

尽管这一年市场表现低迷,但在我们受访的IAMs中,平均资产管理规模从2017年的5.7亿美元增长至2018年的6.77亿美元,同比增长19%。这一点非常重要,它突显了IAM/ MFO的适应能力。相比之下,亚洲前20家私人银行(中国以外的在岸银行)的资产管理规模下降了3.6%,原因是客户交易量的放缓和投资表现不佳。

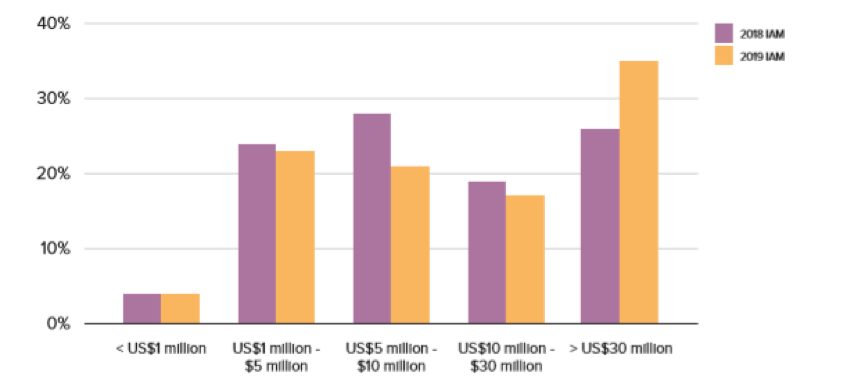

#表3:2017年和2018年亚洲私人银行AUM存量

在体量整体增长的同时,许多外部资产管理公司规模也从中小型资产管理公司(2-9.99亿美元)上升到了大型资产管理公司(超过10亿美元)。从披露的资产管理规模投资收益率来看,处于较高水平区间的IAMs占23%,而前一时期的这一比例为12%。与此同时,我们发现拥有15亿美元以上的IAMs增加了3个百分点,虽然涨幅不大,但非常重要。

#香港和新加坡外部资产管理公司平均管理规模

根据我们的受访群体统计显示,IAMs的客户数量各不相同。超过四分之一的公司客户数小于30,而31%的公司拥有超过90个账户。总的来说,IAMs通过自身资产规模的增长或是并购整合,增加了客户基数。剔除一些异常值(小于3个),我们发现他们的平均客户数量同比增长10%,从2018年的49增至2019年的54。

#表4:客户分布类别(年份)

IAMs在香港和新加坡的客户分布呈现多样性,中国大陆客户占14%,APAC(亚太区除中国以外)占17%。一直以来,中国大陆都是香港最重要的海外市场,而新加坡则是东南亚离岸资金流动的主要目的地。不过,正如前面分析的那样,越来越多的中国大陆高净值人士开始选择新加坡。除了监管政策的收紧的因素外,还有越南、泰国和菲律宾等东南亚地区火爆的房地产市场。

#表5:不同地区客户分布占比

IAMs的整体收入在2018年获得了27%的增长,但与2017年相比,下降了9%。这其中42%的公司收入增长在1-25%之间,而只有27%的公司收入增长超过50%,对比上一财年,这一比例为46%。考虑到2018年的市场表现,我们认为这些数字对亚洲的IAMs和MFO是积极肯定的。

尽管2018年的开局呈现一片良好,但之后的中美贸易摩擦以及欧元区和美联储(Fed)议息的不确定性削弱了2018年亚洲私人银行和财富管理行业的增长,而IAMs却在波动的市场中获得了收入的增长。

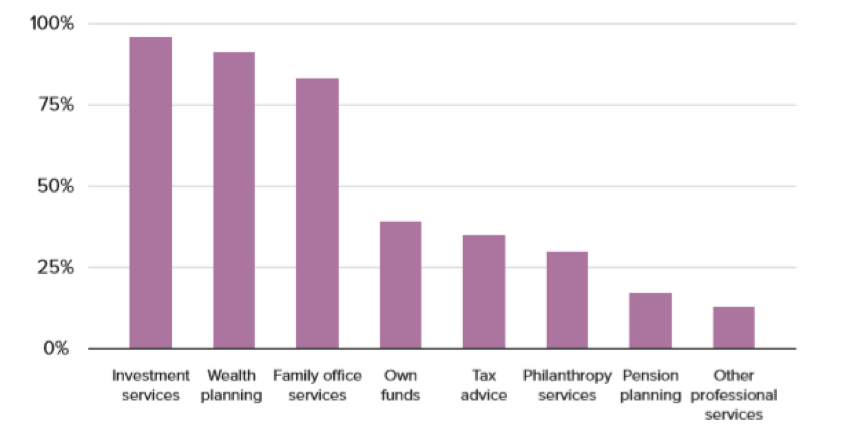

#表6:客户需求分类

我们需要强调的是,客户对税务建议的需求显著增加。根据亚洲私人银行家的统计数据,90%以上的IAMs表示他们的客户一直在要求更多的税务建议。特别是近期各类国家性、区域性和全球化的监管措施,如印尼的税收豁免、中国大陆的资本管制、共同报告准则(CRS)的引入和自动信息交换(AEOI),客户有税务需求就显得不足为奇。我们的受访者表示,此类需求为他们增加了新的服务机会。因为没有足够的成熟度、资源和能力则无法满足此类需求,同时还可能会破坏现有的IAMs业务模式。

在亚洲IAM/MFO现有的服务模式中,全权委托投资组合管理(DPM)占据最大的市场份额。DPM和咨询顾问模式的占比分别为69%和31%。这数字几乎与去年持平,与私人银行保持鲜明的对比——继2017年创纪录增长——平均普及率较上年同期增长1.6%,来到9.6%。

根据授权程度的不同,每家公司管理的客户数量存在显著的差异。平均而言,以提供咨询服务为主的公司每一位RM管理5个客户,而以提供DPM服务为主的公司每一位RM管理8个客户。

同样我们重点强调是,根据去年以来的观察,IAMs发展壮大的趋势仍在继续。无论是DPM还是咨询服务模式,客户/RM比率都在下降。

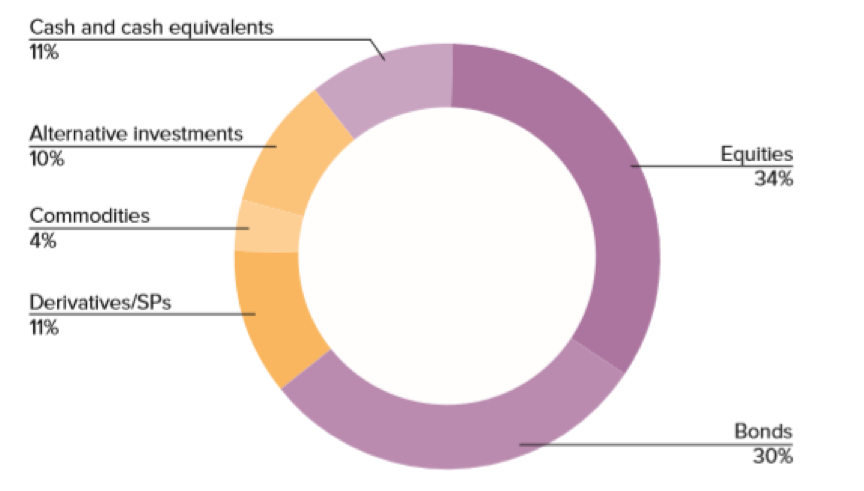

#表7:客户的投资组合分类

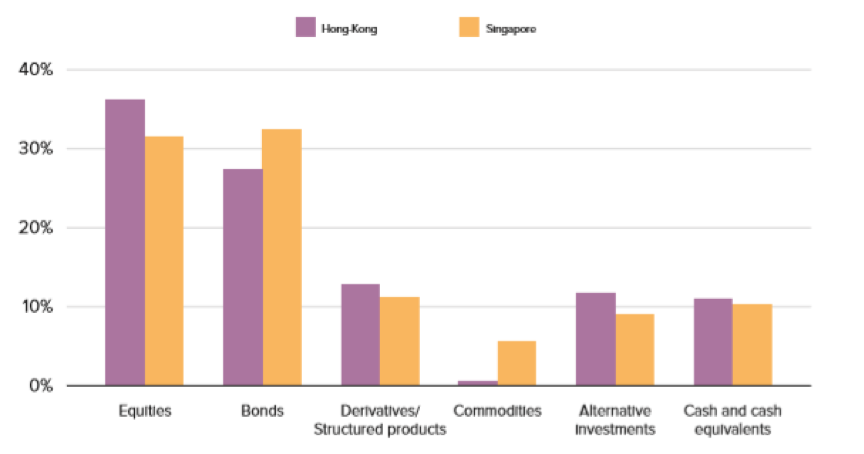

客户在不同市场的投资组合比较显示:在香港,股票、另类投资和结构性产品所占比重高于新加坡;另一方面,新加坡的IAMs在债券市场所占份额明显更高,为32%,而香港是27%。

#表8:客户投资组合的百分比分类(香港/ SG)

这一比例分布与去年的报告基本维持一致,我们的受访者表示,他们正在采取更广泛的投资策略,包括技术面和基本面分析、自上而下、自下而上和主题投资。特别是主题投资,被认为具有非常大的发展潜力。它将客户的投资风险从传统的β系数指数分散到以亚洲地区的重大政策、重大创新为主题的投资策略上。

尽管市场经历了一年的波动和不确定性,但香港和新加坡的IAM行业仍保持着上升趋势,基本指标和数据都显示了亚洲财富管理行业的良好前景。与2018年相比,IAM/MFO公司的平均资产增加了19%,达到6.77亿美元。此外,IAMs的年收入增长了27%,客户数量增长了10%,RM员工数量增长了28%。

随着亚太地区经济正在为下一次转型做准备,IAMs将面临新的挑战和机遇,并在已有进展的基础上继续前进。

ENGLISH

ENGLISH