- 市场洞察

亚洲金融风暴再现/再见

2024.04.22

2024.04.22

▍美元升值为新兴市场/亚洲货币构成压力

近日,多位美联储官员发表对利率政策的“鹰派”言论(纽约联邦储备银行行长John Williams不排除加息的可能性;亚特兰大联储行长Raphael Bostic对升息持开放态度;明尼阿波利斯联储行长Neel Kashkari表示降息可能推迟到2024年之后),以及投行对利率的“鹰派”预期(摩根大通总裁Daniel Pinto表示美联储今年可能不会降息;瑞银表示如果美国经济持续扩张叠加通胀仍具粘性,明年中美联储政策利率将升至6.5%),美元指数(DXY)数天内,从4月初低点103.9上涨至近期高点106.5。

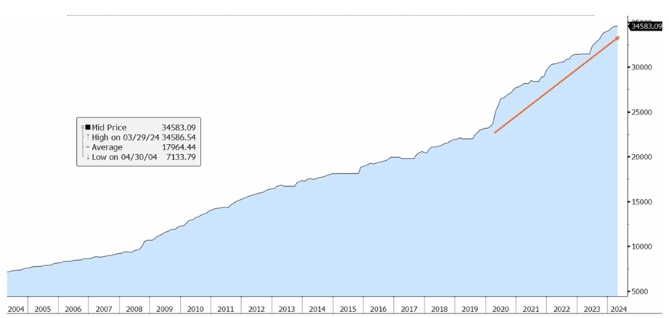

美元升值为新兴市场/亚洲国家货币构成压力。近日,美元/日元突破154水平,创1990年6月以来新高。印尼卢比下跌至疫情后的最低点,而印度卢比则创下历史新低。韩元和泰铢从今年初也贬值7-9%。日本、韩国和印尼等央行,均对近期的货币贬值作口头干预,但仍未采取实际的市场干预行动。亚洲以外,新兴市场货币如巴西雷亚尔年初至今亦贬值约8%。如此,亚洲货币近期的跌幅更多的是美元升值所致,而不是各国的财政基本面发生显著表化。相反,美国政府的负债却由2020年初23万亿美元大幅攀升50%至现时34.5万亿美元(图表1)。

图表1:美国债务自2020年急速膨胀;资料来源:彭博

▍会否再现97年亚洲金融风暴?

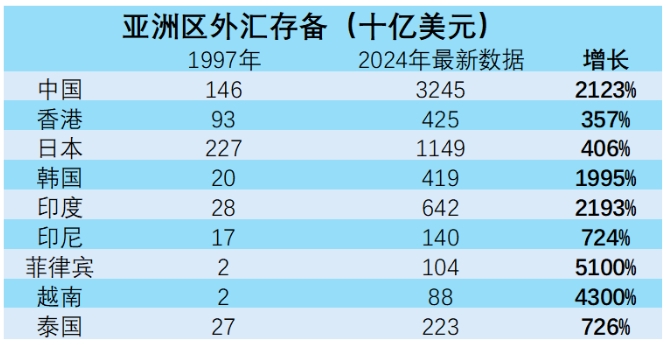

基于近期新兴市场/亚洲国家的货币急速贬值,媒体上广泛报导亚洲区将可能再现1997年的金融风暴。我们对亚洲金融风暴再现的可能性持保留的观点。亚洲大部分国家也因为97年的外汇存备并不充裕,未能抵御国际投机者乔治·索罗斯对其货币的投机活动。但是,香港充裕的外汇存备成功的把索罗斯一众投机者击退,并让他们赔上部分在其他亚洲国家获得的丰厚利润。其后,亚洲各国也积极提升其外汇存备(图表2),以防范投机性行为再度出现。

图表2:亚洲国家/地区外汇存备大幅增长;资料来源:彭博

▍亚洲国家货币贬值会否冲击经济增长?

美元指数今年以来上涨4.6%至现时106水平。美元走强导致亚洲国家本币贬值,并通过进口价格上涨(特别是原油等以美元报价的资源),冲击经济增长。但是,资源丰富的俄罗斯,在俄乌战争发生后,以亚洲或其盟友为主要出口国,并以俄罗斯卢布、人民币或该国本货作交易货币,有助缓和美元升值对亚洲国家输入通胀的影响。叠加原油和天然气存量丰富的伊朗在同样受到欧美等国家制裁,更原意以人民币作贸易结算货币。如此,俄罗斯和伊朗在亚洲区的贸易伙伴不会因美元升值,而受到很大的经济冲击。

简体中文

简体中文