- 市场洞察

格陵兰与EURUSD

2026.01.22

2026.01.22

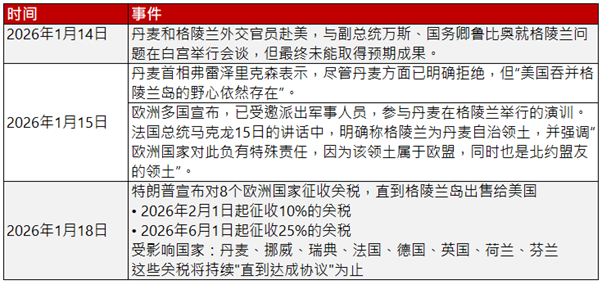

近期,因特朗普多次高调宣布要夺取格陵兰岛,美欧关系逐渐降温,直到1月18日,地缘风险进一步发酵:特朗普宣布将对包括丹麦、挪威、瑞典、法国、德国、英国、荷兰和芬兰在内的八个欧洲国家加征关税,直到格陵兰岛出售给美国,关键时间节点分别为——2月1日起征收10%的关税,6月1日起征收25%的关税。

图表一:事件经过

资料来源:Bloomberg

从资产的反应来看,在多个风险事件悬而未决的情况下,金银继续冲高并创下历史新高;与此同时,美元、欧股、美股、美债明显下跌。然而,从欧元的表现来看,格陵兰地缘风险以及特朗普上周日的关税威胁似乎对EURUSD的压制有限。本周一开盘以来,EURUSD并没有因为格陵兰风险和新的关税风险而走弱,反而小幅反弹,整体的反应幅度可控。

图表二:近期EURUSD与德美利差走势

资料来源:Bloomberg

如何理解格陵兰风险对EURUSD的短期压制有限?

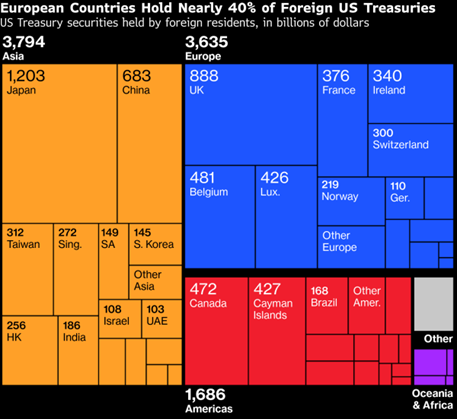

一是不和平造就‘两败俱伤’,欧元和美元都有走弱的叙事。美国方面,与年初委内瑞拉事件一致,本次事件也被定性为一种单边霸权主义,短期市场可能因为避险等因素抛售美国资产(包括美元,因为实际上从2022年以后,美元的避险属性已经下降,这种避险属性在2025年对等关税以后进一步下降),但中长期内类似的单边霸权主义只会继续减弱美元信用,进一步利空美国资产、利好包括金银在内的避险资产。欧洲方面,一方面,格陵兰风险本身加剧了北约体系的不稳定,方向上来说利空欧元;但另一方面,欧洲有‘资产武器化’的资本。欧洲拥有大量的美元资产敞口,在美国中期选举即将到来的背景下,欧盟具备将其持有的大量美元资产作为反制工具的动机和资本,这将反过来支撑欧元。参考2025年4月特朗普宣布对等关税公布后,欧洲投资者率先卖出美元资产,‘去美元化’阶段性明显升温,美元持续下跌,欧元走强。

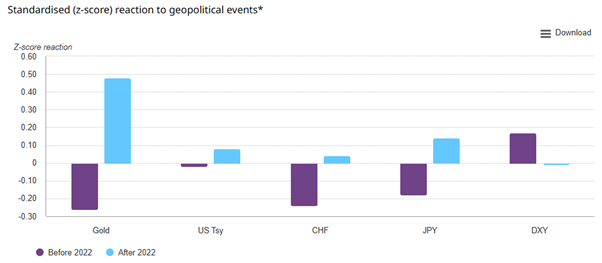

图表三:2022年俄乌冲突后,黄金已经成为超越美元的首选地缘避险资产

资料来源:WGC, Bloomberg

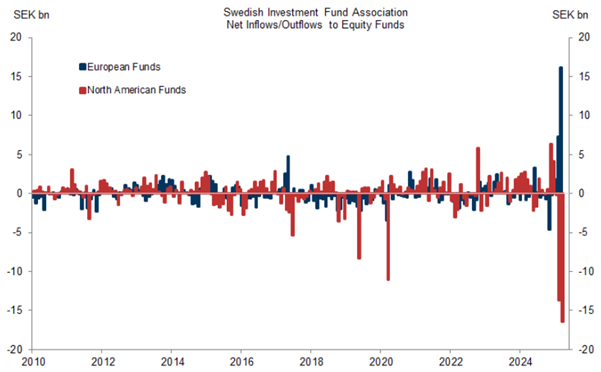

图表四:2025年4月,瑞典投资者率先将资产从北美资产转回欧洲资产

资料来源:GS

图表五:欧洲国家拥有大量的美债

资料来源:US Treasury, Bloomberg

二是基于对等关税以来的谈判经验,市场对于类似的关税威胁与反制的反应趋于温和。从2025年4月对等关税公布以来,特朗普政府曾发出多次关税威胁,但绝大部分都在最终截止日前通过双方谈判化解,最终并未落地。因此我们认为,在2月1日首轮10%关税截止日前,市场反应或不至于太剧烈。

总的来说,格陵兰风险演变的不确定性也造成了欧元与美元短期表现的震荡与不确定性,欧元和美元短线或偏向承压,但基于上面的因素,短期影响的量级或有限。我们认为,无论在2月1日前该事件以欧洲‘花钱花资源买平安’还是美欧关系进一步恶化收尾,美元信用都会削减,以贵金属为首的大宗商品上涨的主线越来越清晰。

图表六:对冲基金在特朗普对欧洲发出关税威胁前就退出了欧元多头头寸

资料来源:Bloomberg

简体中文

简体中文