- 市场洞察

24年全球股市布局

2024.02.05

2024.02.05

▍美股仍将震荡

美股已经进入季度业绩期,首轮发布业绩的银行股并不亮眼,主要基于一众银行对存款保险基金的拨备(因去年地区性银行倒闭事件)。银行板块仅仅录得轻度涨幅,但标普500指数突破历史高点,维持去年末的强势,主要由特斯拉以外的科技巨头所驱动。META、苹果、谷歌、亚马逊和微软将会在本周发布业绩,而这5个标的分别共占标普500及纳斯达克24%和41%的权重。如此,企业管理层对2024年的业绩展望将对美股指数有显著影响。美股短期将较为震荡。美股策略上,我们仍建议以1)交易操作;2)以结构化投资工具作考虑;3)配置在多空策略的基金。

▍欧股估值更为吸引

市场预期欧央行将于本年4月开始降息,与美联储将可能于5月份启动降息非常接近。欧央行全年的降息预测亦与美联储的接近,为125-150个基点。但是,欧洲已经发布的经济数据或展望(如PMI)也逊于美国。欧洲通胀回落的势头却快于美国,12月的通胀率仅仅为2.9%(23年1月:8.6%)(图表1),低于美国的3.4%(23年1月:6.4%)。这表示欧央行更有可能实现市场共识的减息幅度,叠加欧洲斯托克50指数市盈率只有12.7倍(5年均值:13.6倍),低于标普500的20.2倍(5年均值:18.3倍)。欧洲股市显得更具有吸引力。但利差扩大表示欧元存在贬值空间,汇率的浮动将对欧股回报构成影响。我们建议透过具有货币对冲的欧洲股票基金作配置考虑。

图表1:欧元区可能较早启动降息;资料来源:Trading Economics

▍日股远离地缘政治风险

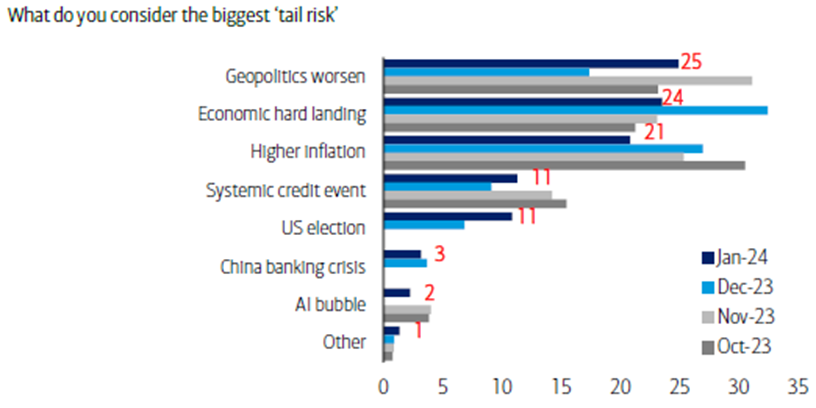

美银近日发表的一篇报告指出机构投资者认为今年最主要的市场风险来自地缘政治因素(图表2),而日本明显的远离中美、中东、俄乌等地的地缘政治风险,为其中一个因素驱使资金持续流入日本股市。日本东证指数年初以来上涨约7%,但基于美元/日元升值5%,以美元计价的东证指数仅仅上升2%。具有货币对冲类别的日股基金和ETF,有助降低汇率波动对投资标的的影响。

图表2:地缘政治因素为投资者最为关注;资料来源:美银

▍港股估值何时修复?

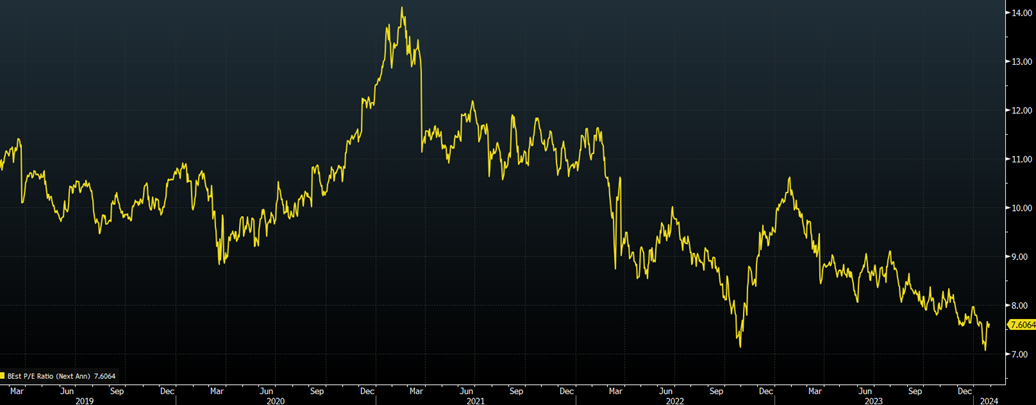

24年港股开局偏软,恒生指数曾经跌破15000点水平。尽管港股估值吸引,市盈率仅为7.6倍(5年均值:10.1倍)(图表3),叠加企业盈利增速稳健(市场共识为恒生指数盈利24年和25年分别增长17%和8.5%),但基于政治因素港股在海外资金(特别是美国资金)持续流出的大环境下,以及人民币偏软影响中国内地资金配置港股,港股估值仍然低迷。尽管港股基本面稳健,但估值修复时点仍不确定。我们建议港股以交易形式操作,并需严守止损价。我们也建议布局在大中华区多空策略的对冲基金。

图表3:港股估值低迷;资料来源:彭博

▍分散配置在欧股、日股

现时距离市场预期美联储5月启动降息仍有一段时间,期间的通胀数据将影响央行降息的时点。如果薪资增长仍然维持粘性,美联储的降息时点可能晚于市场预期。美股估值将由现时高点回落。美国总统大选的报道亦将为市场带来更多噪音,美股表现将较为震荡。我们建议投资者分散于其他主要市场,如欧洲和日本,但需要关注汇率浮动风险。如此,在配置上,我们建议具有货币对冲的基金或ETF。

简体中文

简体中文