- 市场洞察

美元债具备吸引力吗?

2023.11.09

2023.11.09

▍企业信贷质素持续改善

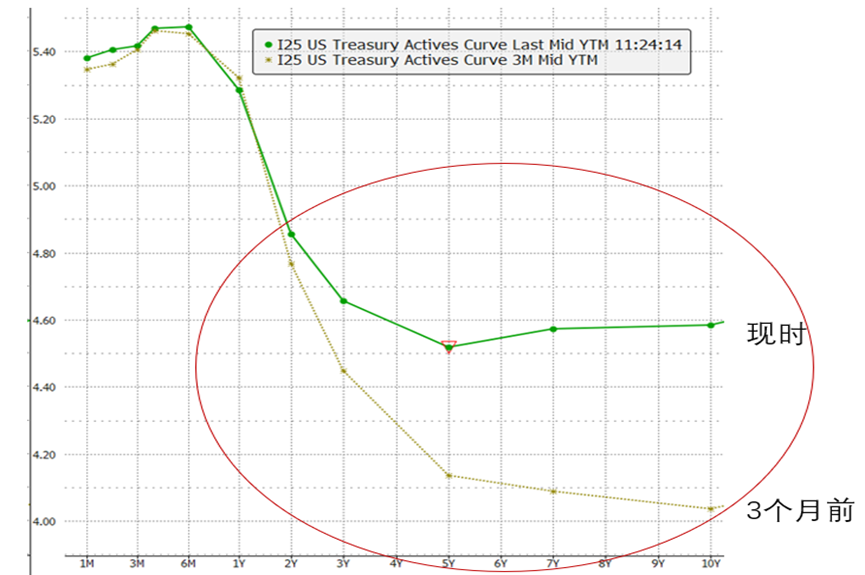

今年一季度,很多国际研究机构和投行均预期美国经济将于今年或明年初进入衰退。但是,从三季度开始,大部分机构调整其预测,并预期美国今明两年也不会发生衰退。公债收益率曲线倒挂为经济学家用以评断该国会否步向衰退的其中一项指标,美国2年期的国债收益率由3个月前4.8%轻度上升至现时4.9%,但10年期却从4%大幅度上涨至4.6%,倒挂状态显著改善(图表1)。市场预期美国经济2024年将增长1%,衰退引致的企业违约风险正在消退。企业违约为高收益债券的主要风险之一,而信贷评级机构标普更预期美国高收益类发行商的信贷质素有改善迹象。

图表1:美国公债收益率倒挂状态显著改善;资料来源:彭博

▍增持中短端高收益债券

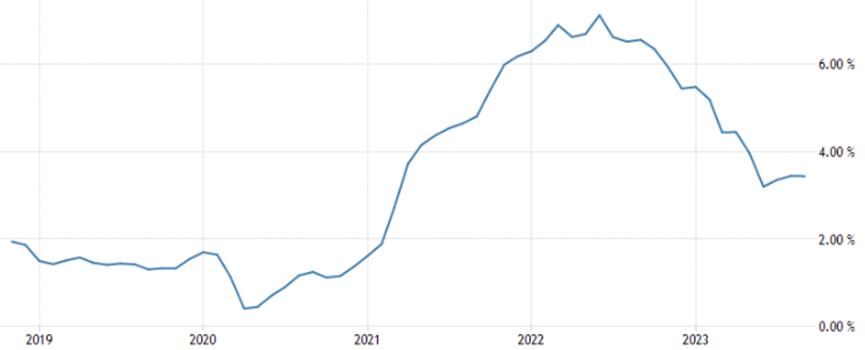

以信贷利差作估值衡量标准,美国投资级和高收益板块两者的估值均处于5年均值附近,表示现时估值相较合理。预期美国经济持续改善,企业违约风险下降的情景下,高收益类的信贷利差将更有收窄空间。如此,我们更为偏好高收益发行商。尽管11月3日发布的10月份美国就业报告显示劳动力市场在经历大幅度升息后,终有放缓迹象,并能够为近期的粘性通胀有所降温。但是,这不表示美联储将积极降息,因现时美国的通胀率仍较其2%的目标存在较大的差距(图表2)。市场预期美国10月的个人消费支出将与9月相同,维持在3.4%。如此,美国的利率将在现时较高的水平维持一段时间。我们建议久期属中短端的美国企业债,因其利率风险较低。除了个债外,中短端久期的债基 也是我们关注的债市投资工具。我们也建议利率风险非常低的贷款基金,因其属浮息,久期较短。

图表2:美国9月个人消费支出仍达3.4%;资料来源:Trading Economics

▍中资美元债不具备吸引力

中资美元债现时的估值并不吸引,特别是投资级债券,其信贷利差交易在5年均值的-1个标准附近,利差自今年年初以来大幅收窄。中资美元高收益类也交易在5年均值以下,叠加企业违约风险仍然不容忽视。如此,在亚洲地区,我们更建议一些日本、中国香港和澳洲的发行商,因权衡风险回报下,这些债券更具吸引力。

简体中文

简体中文