- 市场洞察

资源板块将追随AI的升势

2023.08.03

2023.08.03

AI概念股上涨后,投资人可以关注哪些板块以分散现时对科技股的配置?

▍美股发布亮丽季度业绩

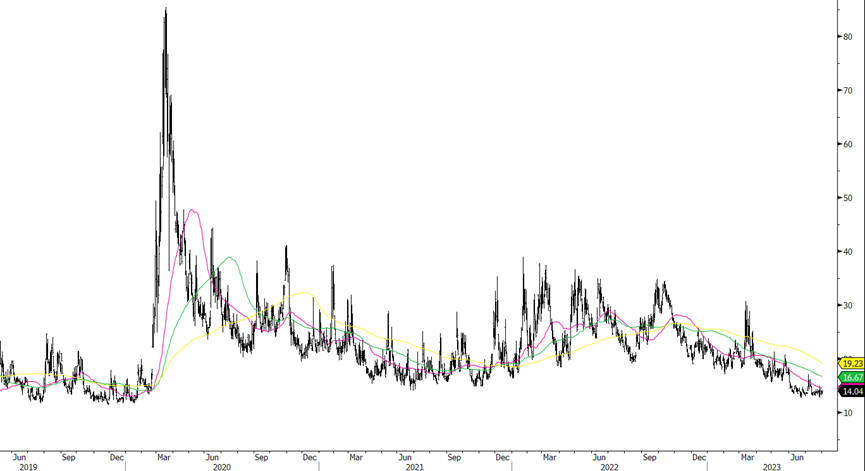

近期,VIX波动指数已经下跌至2020年初以来的低点(图表1),反映投资人对部分市场忧虑有所缓解(美欧银行业危机、美国经济衰退、美联储紧缩政策等等)。美股Risk-on的情绪仍然高涨,特别是在7月中旬开始(即美股二季度业绩期)。标普500企业中,多于一半的公司已经发布业绩,其中81%优于市场预期,延续一季度的亮丽季绩。科技板块占标普500指数约37%权重,其优于市场共识的企业更高达89%。分析师在业绩公布后,相继上调其对企业利润的估算。市场现时预测标普500企业在2024年的利润同比增长达10.5%,而纳斯达克企业的利润增长更高达24.6%,为业绩期以来驱动股市的主要因素。

VIX波动指数下跌至今年低点

资料来源:彭博

▍AI不是泡沫,AI带动的估值可能是泡沫

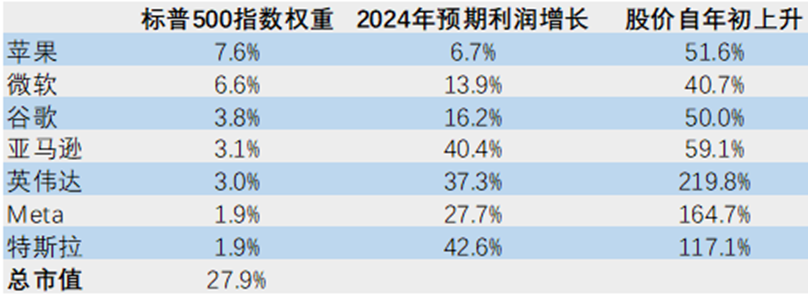

自年初以来7大的涨幅主要由估值驱动,利润增长只占一少部分。AI概念的投资情绪带动估值上调。我们认为AI发展不是泡沫,但部分标的的估值短时期内猛涨,则可能成为股价上升的泡沫。这情况类似2000年的互联网泡沫,将中移动的股价在1年内由18港元推升至80港元。

图表2: 七大科技企业自年初领跑大市;资料来源:彭博

▍资源板块紧接AI而上

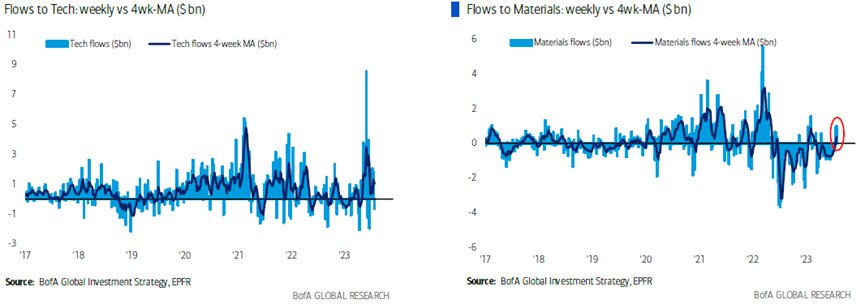

近日美股的资金流向显示,资金开始从科技股转至周期性的资源类(图表3)。市场预期美国经济软着陆的可能性正在提升,并估计美国经济今明两年的增长分别达1.6%和0.6%。如此,分析师将可能上调周期性企业(资源类)的利润增长。7大龙头科技股自年初领涨后,资源金属类可能接力而上。

图表3:美股资金转至资源类;资料来源:美银

期货市场现时反映美国本轮的加息周期已经结束,并将于明年5月、7月、9月和11月各分别减息25个基点。但是,市场在过去1年已经多次上调加息预期,并对降息预期不断延后。因美国经济软着陆的预期正在升温,通胀将取代经济前景,成为影响利率走向的主要因素。

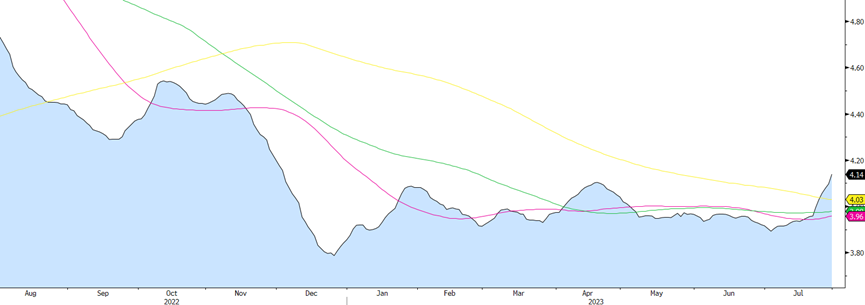

美国6月的通胀已经由去年6月9.1%的顶峰,回落至今年6月的3%。但是,美国工资增长仍居粘性。6月份的工资上涨4.4%,而市场预期7月仍达4.2%。因美国就业市场仍然稳健,6月的失业率为3.6%,非常接近历史低点的3.4%。具粘性的工资增长,将继续支持服务业消费。此外,WTI原油价格自7月初已经上升约17%至每桶82美元。这带动美国汽油价格也上涨约5%至每加仑4.14美元(图表4)。美国后续的通胀压力是否已经结束,仍可能需要观察一段时间。如此,我们不能忽视通胀再次攀升,引致高利率将维持一段时间。这将对高增长标的的估值(如科技股)带来负面影响。

近期,多家国际机构均上调今年经济增长预测。国际货币基金组织将2023年全球经济增长上调0.2个百分点至3%。因经济基础更为稳健,带动周期性的商品需求。近日大宗商品价格上升,将利好资源企业的收入。

图表4:美国汽油价格跟随原油价格上涨;资料来源:彭博

简体中文

简体中文