- Market Outlook

美国3月CPI全面高于预期,金价受益于长线逻辑维持高位

2024.04.12

2024.04.12

数据回顾:

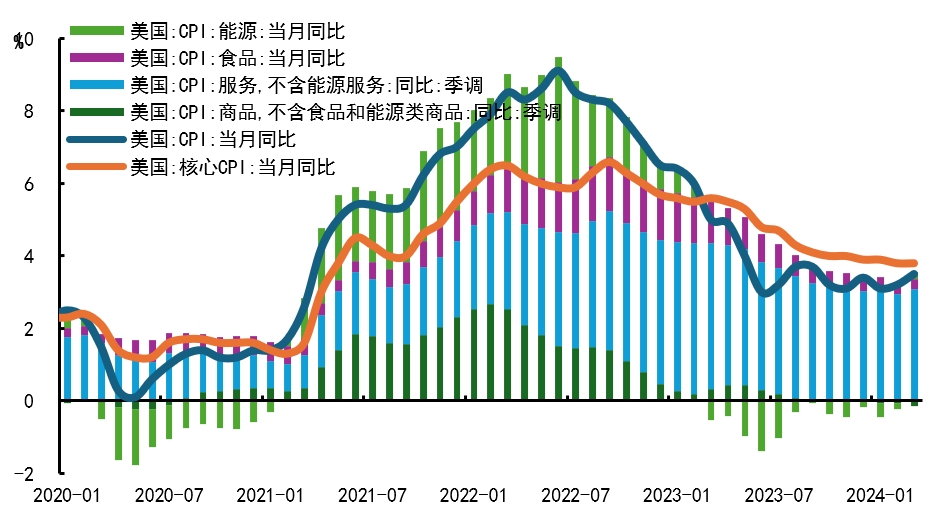

美国3月通胀全面高于市场预期。3月CPI同比增长3.5%(前值3.2%,预期3.4%),环比增长0.4%(前值0.4%,预期0.3%);3月核心CPI同比增长3.8%(预期3.7%,前值3.8%),环比增长0.4%(预期0.3%,前值0.4%)。细分项中,能源和住房支出是3月CPI上升的主要助力:1)能源指数环比上涨1.1%——这也说明2月份以来原油、汽油价格的上涨都给短期通胀带来了一定的上行压力;而如果基于美联储去年有关油价对CPI影响的研究结果来看,若油价仍然居高不下,美国去通胀的进程将继续放缓。2)住房价格连续第二个月上涨0.4%。

图表一:美国CPI构成细分;资料来源:Wind

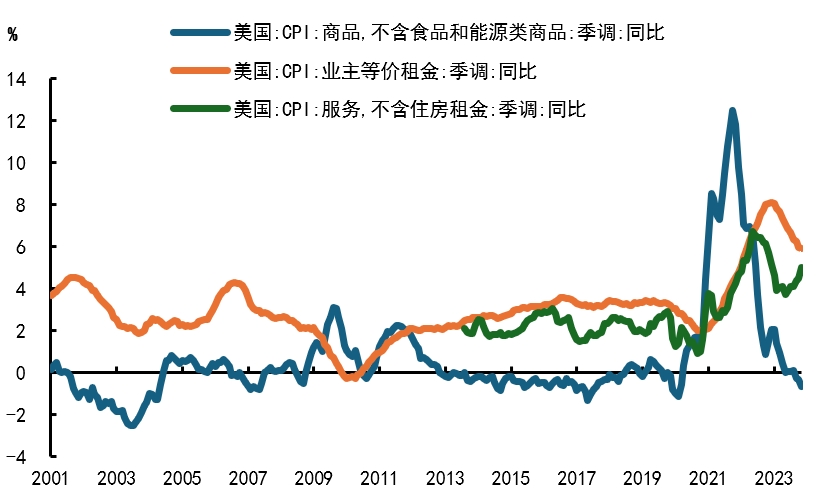

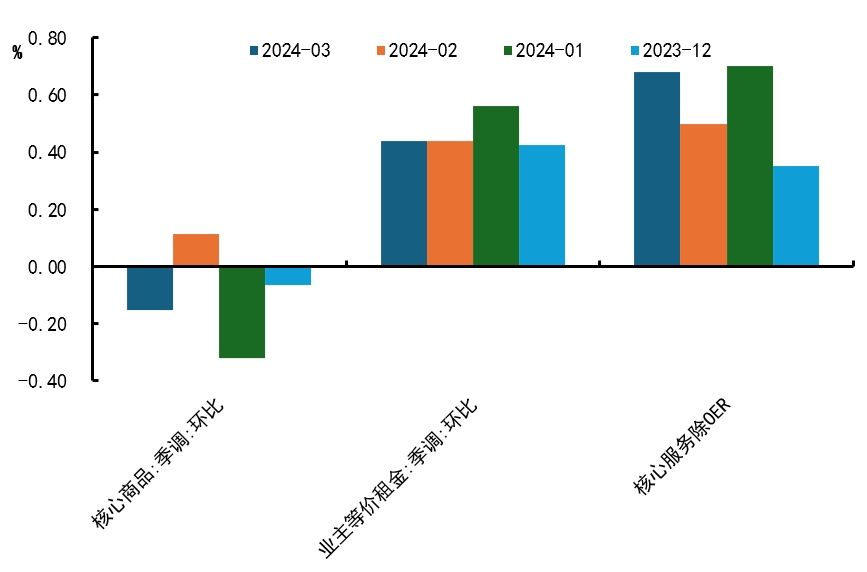

此外,从三大通胀细分项来看,3月超预期升温的是美联储最为关注的超级核心通胀。核心商品通胀反而有所降温,环比-0.15%(前值0.11%),主要是二手车(-1.1%)和新车价格(-0.2%)走弱带动核心商品通胀下降;业主等价租金环比持平上个月0.44%;超级核心通胀环比增速则扩大,录得0.65%(前值0.47%);同比达到4.8%(前值4.3%),刷新去年5月以来的最高同比增速——这也给6月美联储降息增加了难度。

图表二:三大通胀细分项同比变化;资料来源:Bloomberg

图表三:通胀三大细分项环比变化;资料来源:Bloomberg

从整体趋势上看,一是美国去通胀的进程在近三个月以来有所停滞。1-3月的核心环比通胀均维持在0.4%。尽管鲍威尔对1-2月强劲的通胀数据态度偏乐观,表示这是“暂时性的”,但是结合今天凌晨公布的美联储3月会议纪要来看,从上个月起,美联储官员就已经担心美国去通胀进展或已“停滞”。二是偏强的就业市场和涨势明显的大宗商品价格支撑了一季度美国通胀。今年以来,以油、金、铜为代表的大宗商品涨幅较大,也使得在市场在上周美国3月非农数据公布后,对再通胀的担忧也有所升温,降息预期下滑。且由于去年下半年通胀降温速度较快,考虑到基数效应,今年下半年的通胀放缓速度或“差强人意”。三是6月降息概率已经偏低。一方面考虑到1-3月整体的通胀及就业数据超预期的走势;另一方面,尽管3月的会议纪要显示,几乎所有与会者都认为今年降息是合适的,但考虑到近期美联储官员偏鹰的表态,也显示需要对去通胀保持耐心,因此中性情况下,6月降息的概率已经较低,降息时间点延后至今年Q3,降息次数2次左右,同时下半年美国大选也会增加降息时点的不确定性。

从市场反应来看,数据公布后6月降息概率明显下降,Fed Watch数据显示6月降息的概率已降至16.4%(前值56.1%)。美债收益率明显走强,10年期美债收益率上升19bp至4.55%,美元指数升至105以上,Comex金价由高点回落0.8%至2352美元/盎司。

对于黄金,在3月非农就业及通胀数据均超出预期的情况下,近期价格依然坚挺。且在昨晚数据公布后,短线下行后小幅反弹,没有延续跌势。我们认为这其中最主要的原因在于,近期市场都在走贵金属的长期逻辑——“去美元化”和避险,因此,即便短期利空因素出现,美元及美债利率明显走强,金价仍然维持高位震荡行情。

总的来看,我们继续维持中长期视角看好黄金的观点——降息交易、由地缘政治引发的避险情绪、中国等主要央行买金、“去美元化”的炒作都是理由。从短期视角来看,由于市场对美联储降息预期一推再推,货币政策端的利空因素已经偏明显了,短期金价主要受益于长期逻辑的坚挺,建议观察美国通胀数据公布后市场短期的交易情绪,看是否存在价格逻辑上的变动,若金价因货币政策利空因素回调,可以关注入场机会。

ENGLISH

ENGLISH