- Market Outlook

2024年投资展望:市场震荡给予交易机会

2023.12.12

2023.12.12

2024年,美股能否维持上升势头以及港股会否从低点反弹,均为投资者关注。哪些债券更具有吸引力?另类投资是否需要加以留意?

▍11月份贡献股债市场主要回报

欧美股市扭转去年让投资者失望的表现,欧洲斯托克50指数和标普500指数各分别上涨约19%,但其中约一半的涨幅来自11月份。美国公债的回报也扭转过去两年的跌势,轻度上升约2%,但与欧美股市的表现相似,仅仅11月份美国公债的回报达4%。如此,股债市场今年优异的表现主要来自11月份的贡献。基于对美联储明年的降息预期升温,10年期美国公债收益率自11月初4.9%大幅回落至现时4.2%,主导了股债市场的表现。

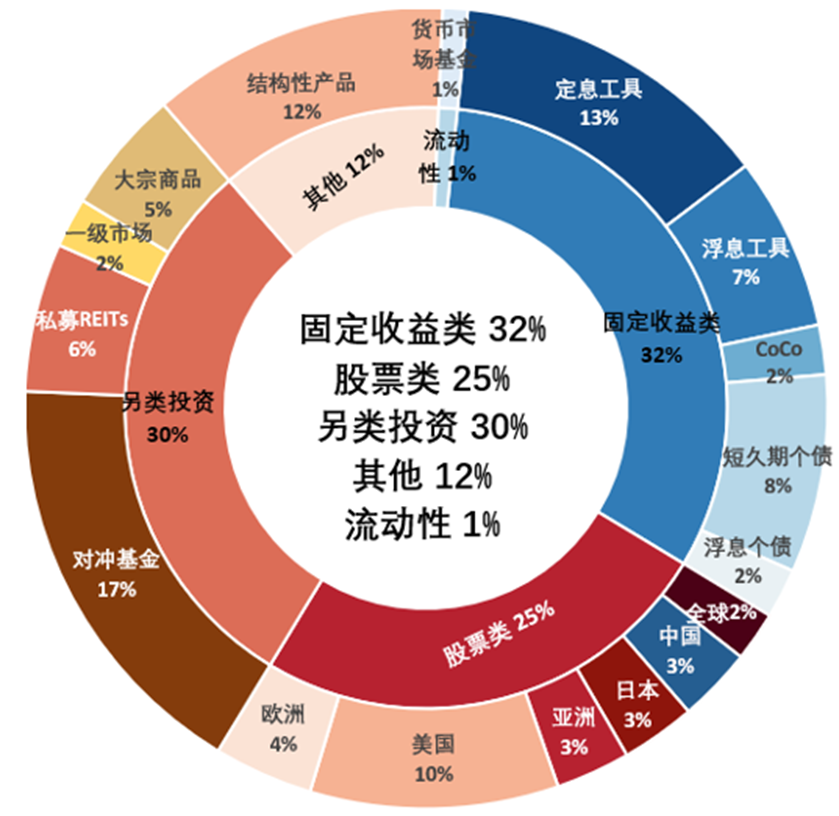

现时投资者情绪极为敏感,市场容易受到一些资讯/事件影响而产生较大的震荡。我们在资产配置上,重申多元策略的重要性,以降低整体投资组合的波动性,并达至资产增值的目标。在Model Portfolio (图表1),我们建议有效的分散在固定收益、股票、另类投资和具有保本功能的结构化产品,以预防黑天鹅事件的发生导致市场震荡。

图表1:多元分散有助降低投资组合波动性

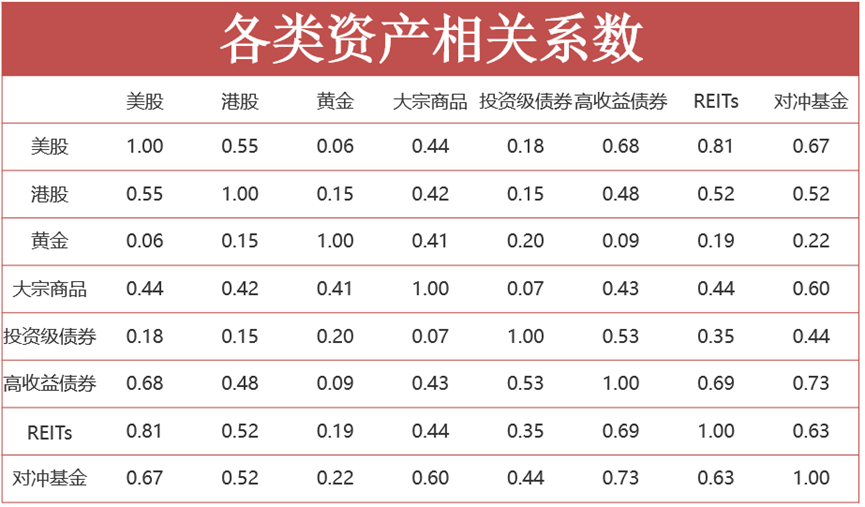

▍另类投资能有效地分散传统股债风险

相较传统的资产配置方案,我们超配在另类投资部分。因明年股债市场仍将震荡,另类投资在投资组合上能够发挥分散风险的作用,有助降低组合的波动性。我们在对冲基金的配置权重达17%,并以多空策略为主线。多空策略基金对alpha的敏感度较大,并与市场的相关性更低。

大宗商品类,黄金是其中一个主要选项。黄金被市场视为美元以外的另一避险资产,而持续的地区冲突,叠加韩朝、南海、台海等地的紧张关系,对黄金的需求持续上升。全球去美元化的步伐没有停止,主要央行持续增持实物黄金储备,特别在俄乌战争发生以后,以及中美关系日益紧张的情景下。基于现时的高息环境,我们也建议具有保本功能的结构化投资工具。虽然这部分的配置放弃了流通性,但能够给予稳健的回报及提供保本的作用。

图表2:另类投资可分散股债市场风险;资料来源:彭博

▍美股存在交易机会

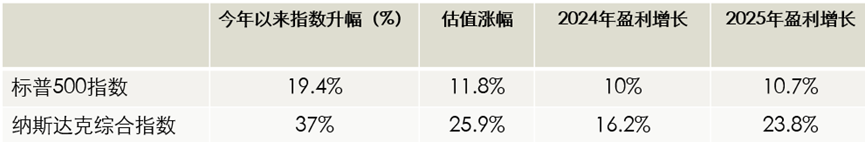

过去几个季度,个人消费为支撑美国经济的其中一个主要项目。但随着美国居民高储效应淡化,叠加高利率对企业盈利的影响逐渐浮现。美股企业盈利上调的预期将受限制。基于地缘政治因素考虑,部分大盘股如苹果需要把生产基地进一步扩展至印度和越南等国家,而英伟达则需研发中国市场的替代版芯片,这均会影响企业的利润率。美股今年以来的涨幅已经充分反映估值上涨和明年的企业盈利增长(图表3),估值浮动将会是影响美股的主要因素。

随着明年11月美国总统选举临近,市场上的噪音将驱使估值更为波动。因美股2025年的企业盈利增幅仍然可观,美股调整幅度有限。2024年上半年,标普500指数将可能在4200-4600区间震荡,情况如同过去6个月,并给予投资人交易的机会。美股策略上,我们建议以1)交易操作;2)以结构化投资工具作考虑;3)配置在多空策略的基金。

图表3:美股涨势已经反映估值上升和盈利增长;资料来源:彭博

▍港股估值仍受压力

自中美元首在11月中旬会面后,两国关系未有显著改善。近日,美国商务部长雷蒙多更表明,中国并非朋友,而是美国历来最大的威胁,并表示需要阻止中国获得半导体及先进技术。过去两周,美国两大银行摩根大通和高盛表示将调整中国的业务策略,而信用评级机构穆迪则下调中国和中国香港的评级展望,由“稳定”调整为“负面”。

港股恒生指数的市盈率只有7.6倍,接近去年10月的低点7.2倍。与5年均值10.1倍比较,港股的估值再度压缩的空间有限,但缺乏驱动因素促使估值反弹。自2022年以来,境外机构持续减持港股。根据中金的数据,海外资管机构对中资股的配置权重仅仅为1.6%,为2017年以来低点。今年三季度,海外资管机构持有中资股市值为6,701亿美元,环比下降3.9%。美国、中国台湾、日本、瑞士、澳大利亚等地区/国家的机构均对中资股进行减持。负责管理美国联邦政府退休基金的Federal Retirement Thrift Investment Board于11月14日表示其管理7710亿美元资产中的680亿美元海外资产将于明年剔除香港作为投资地区。基于地缘政治因素,部分境外机构,特别是美国,短期内将不会重返港股市场。

尽管美元/人民币近期从7.32回落至7.19,但人民币今年以来仍然贬值4.2%,影响中国内地资金流进港股市场。因中美关系紧张以及人民币疲软,港股在缺乏资金的情境下,估值难以显著反弹。但是,市场预期企业盈利在2024年和2025年将分别同比增长9.2%和9%,这将为港股提供支持。我们认为,港股较适宜以交易形式操作,并严守止损价。此外,我们也建议布局在大中华区多空策略的对冲基金。

▍发达市场高收益债券仍具吸引力

整体债市的估值并不吸引,特别是中资美元投资级债券。我们认为,发达市场高收益债券仍然存在吸引力,并偏好美国企业的发行人。市场估计美国经济将在2024年和2025年分别增长1.2%和1.7%。我们预期,经济改善将带动企业债的利差逐步收缩,而高收益板块存在较大的收窄空间。发达市场的高收益债券估值也较投资级略为吸引。尽管美联储明年最终的降息幅度可能没有市场预测般急速(市场预期将降息100个基点),但通胀压力缓和驱使的降息概率已经持续升温。如此,我们偏向中端久期的债券。

ENGLISH

ENGLISH