- 市场洞察

2024年的黑天鹅

2023.11.16

2023.11.16

▍美国公债CDS与欧洲二线国家相近

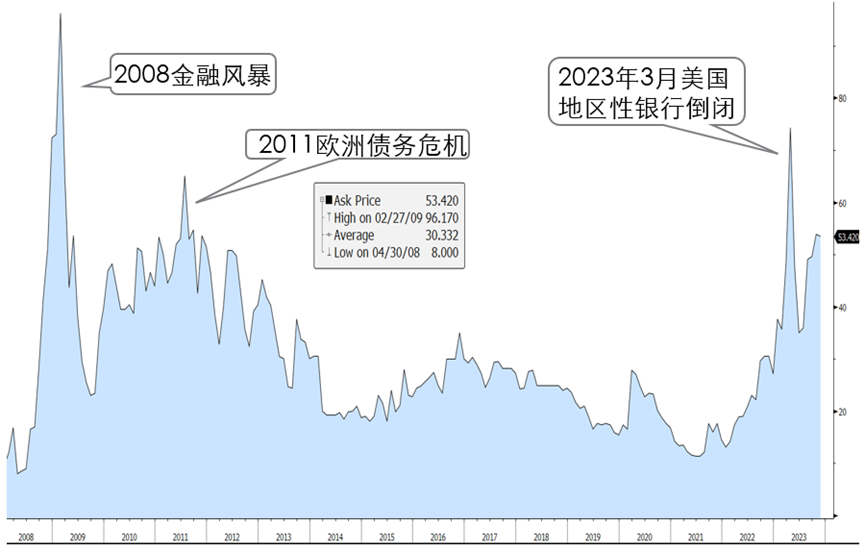

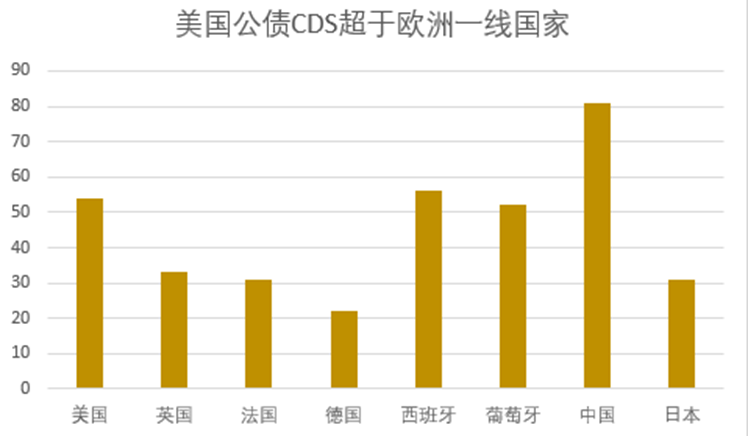

信贷违约掉期(CDS)的目的是为投资人提供违约保障,管理信贷市场承担的风险。CDS的价值越高,表示关联标的潜在违约风险越大。美国公债5年期的CDS自8月显著反弹,并达至2011年欧债危机时候的水平(图表1)。与其他国家相比较,美国公债的CDS亦高于欧洲一线国家(德国、英国),并接近二线国家(西班牙、葡萄牙)水平(图表2)。

图表1:美国5年期信贷违约掉期(CDS)自8月再度反弹;资料来源:彭博

图表2:美国公债CDS超过部分欧洲国家;资料来源:彭博

11月3日,美国另一地区性银行– Citizens Bank发生倒闭事件,是今年以来第5 家。经历上半年的银行倒闭潮后,美国公债的CDS在11月只是轻度上升。如此,市场对地区性银行破产引发的忧虑已大为降温。此外,市场共识为美国经济今明两年也不会出现衰退。所以,近月CDS的上涨不是反映美国经济收缩或金融体系危机。

▍财政赤字带动债务水平

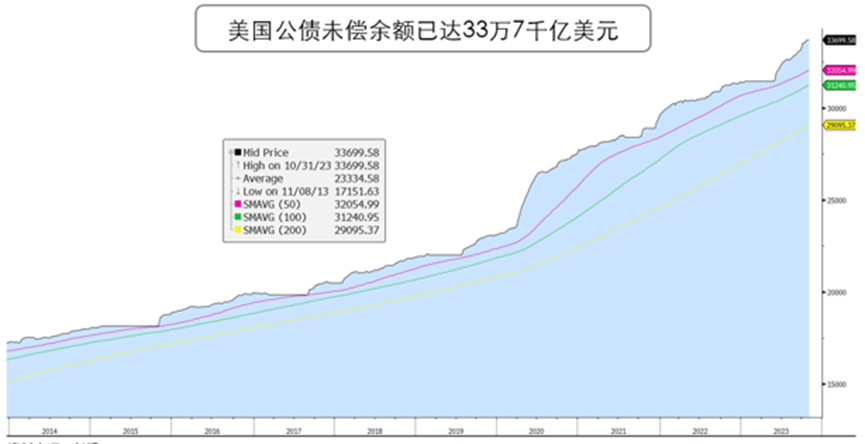

我们认为,CDS近期的反弹可能是市场更担心美国不断的发债,影响其偿债能力。尽管财政部预计本季度将净发行7760亿美元债券,低于市场估计的8520亿美元,但仍然是历史上第四季度创纪录的发债水平。市场预期未来几个季度的发债规模将维持7500-8500亿美元,但摩根大通预期这将不足以应付未来美国政府的开支。长远而言,美国的发债规模将会继续扩大。

除了疫情时期基于救济支出的赤字规模外,联邦财政赤字在2023财年达1.7万亿美元,属非疫情时期的最高水平。部分分析师预期未来几年的赤字将达3万亿美元,而利息支出将继续上升。2023财年的利息支出占整体收入的16%,为1996年以来最高水平。因明年11月美国将进行第60届总统选举,拜登政府在财政政策上将保持扩张态势以维持经济增长。在预期赤字扩大的情境下,公债发行的规模只会继续上升。美国银行预期,未来10年美国政府债务将达到54万亿美元,在目前的基础上再增加20万亿美元,平均每年上涨2万亿美元。穆迪预测,2033年的利息支出将占整体政府收入的26%,并认为美国缺乏限制财政赤字规模措施,这将影响其信贷状况。

图表3:美国公债未偿余额将继续攀升;资料来源:彭博

▍维持多元分散的资产配置

经历约1年半的加息进程后,美国现时已经成为高利率国家,目前的公债收益率相较容易吸引投资者。但是,如果美联储开始降息,公债收益率下降,将对公债需求构成影响。近期的CDS反弹,更多的是反映美国国债未偿余额持续扩大。我们不能忽视这将继97年亚洲金融风暴、08年金融风暴、11年欧债危机后,另一黑天鹅事件。我们在资产配置上维持多元分散的重要性,并建议多空性质的全球对冲基金和具有保本功能的结构化票据以分散市场风险。

简体中文

简体中文