- Market Outlook

临近大选及全国人大常委会,人民币怎么看?

2024.11.01

2024.11.01

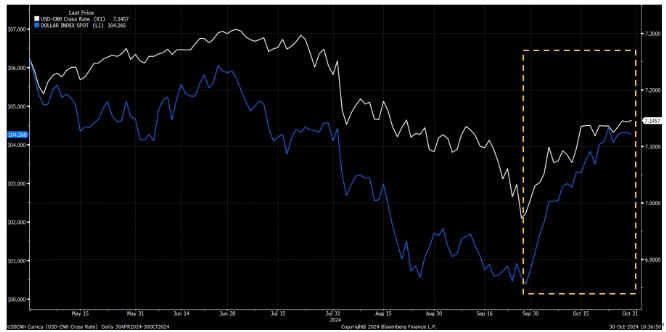

9月底以来,人民币逐渐走贬,USDCNH从9月底最低6.97升至目前7.14附近,并在10月29日突破7.15。

图表一:9月底以来,美元指数不断反弹,人民币逐步贬值;资料来源:Bloomberg

往回看,9月大部分时间内人民币快速升值主要由于1)外部环境利好,美联储大幅降息;2)中国央行出台一系列利好经济的政策,乐观情绪以及结汇需求共同抬升人民币走势。

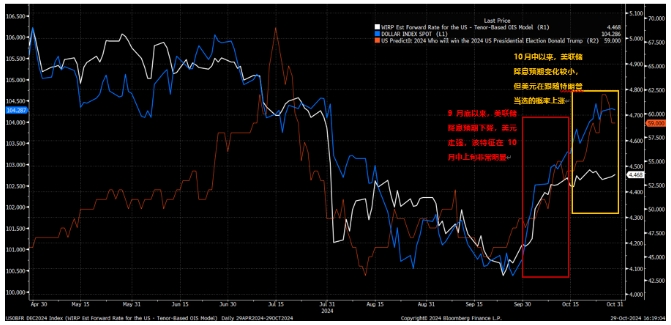

然而,10月以来,内外环境开始“利空”人民币。对外,一是大超预期的美国非农就业数据开始打破“降息利好”的局面,降息预期开始下滑,大类资产的交易逻辑逐渐从“美联储降息”转变为“美国再通胀风险升高”。二是临近美国大选,特朗普交易再度升温,美元走强给予非美货币普遍的贬值压力。对内,市场在“政策利好预期”和“现实或许落空/不及预期”之间拉扯,由政策利好带来的乐观情绪被逐渐消化。

图表二:10月以来,美联储降息预期下降,特朗普当选概率上升,带动美元持续上涨,利空人民币;资料来源:Bloomberg

图表三:10月以来,主要非美货币均以下跌为主,人民币下跌幅度相对较小;资料来源:Bloomberg

短期人民币走势主要受美国大选及全国人大常委会的影响。从目前的形势来看,人民币风险偏向下,但短期向下空间可能不会太大。

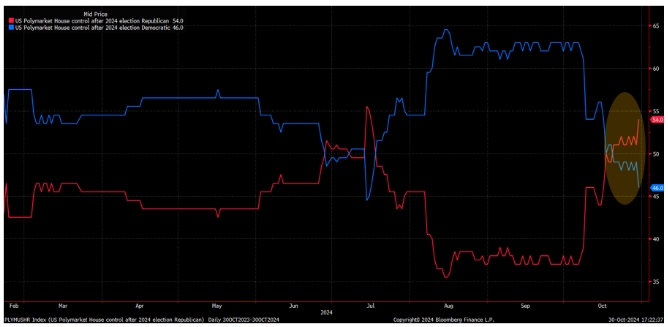

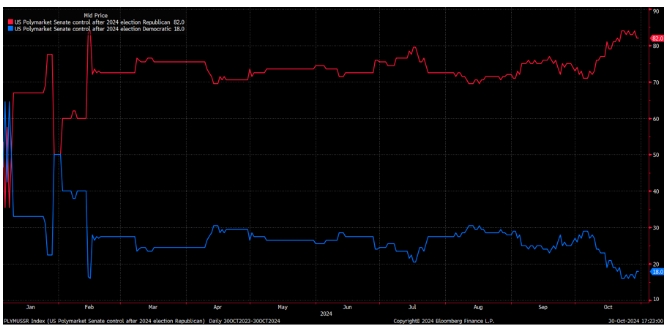

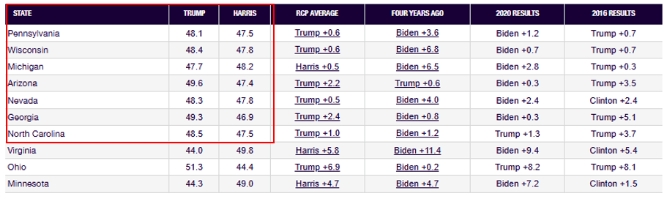

一是美国大选预计仍然对人民币上方形成压制。结合当前的大选形势来看,目前我们主要考虑两种情形:1)特朗普当选,横扫参众两院;2)哈里斯当选,但两院分裂。对于人民币来说,前者是最差的情况,市场会进一步交易美国对外严厉的关税问题,以及对内减税等宽松政策引起的“再通胀”问题,美债收益率趋于向上,人民币进一步贬值。若哈里斯当选,两院分裂,美元预计将回吐部分涨幅,USDCNH将朝7.0方向交易。从摇摆州支持率及民调来看,截至10月30日,特朗普依旧领先于哈里斯,并且共和党在众议院选举中反超了民主党。因此,特朗普当选+横扫参众两院是当前最有可能的情形,由此一来,短期人民币风险偏向下。

图表四:共和党在众议院选举中的支持率反超民主党;资料来源:Bloomberg

图表五:共和党在参议院选举中仍然遥遥领先;资料来源:Bloomberg

图表六:截至10月30日,在主要的7个摇摆州内,特朗普依然保持优势,且优势相比于10月中旬时进一步扩大;资料来源:RCP

二是全国人大常委会的不确定性较大。主要的不确定性在于:1)无法确定财政刺激的力度。从最新的消息面来看,若特朗普当选,中国或出台更强有力的财政刺激方案——这也在提醒,中国将准备两套方案来应对特朗普vs哈里斯当选的情况,届时人民币的走势也会大不相同。2)无法确定市场是否“认可”这一轮财政刺激方案。我们初步判断,除非全国人大常委会出台的财政刺激方案规模和详细程度超预期,否则美国大选仍然会主导USDCNH走势。

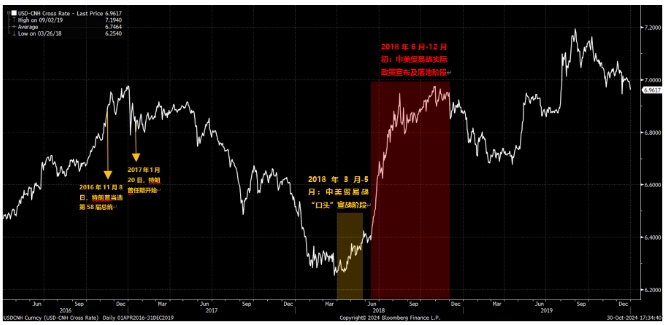

三是结合2018-2019年中美贸易战的经验来看,在实际宣布关税政策前,人民币汇率相对稳定。往回看,2018年3月-2018年5月,中美两国针对贸易开始进行“口头”宣战:先是特朗普政府称,根据美国《1974 年贸易法》301 条款,中国实施了不公平贸易行为,并随后表示考虑对其征收25%的关税;再是中国政府为反击特朗普政府的301条款,表示将对部分美国产品征收25%的关税。这一阶段中美双方均没有实质性的政策落地,因此人民币汇率也并未受到太大影响,变化及波动均有限。然而,2018年6月-2018年12月,随着6月15日,美国发布修订后价值 500 亿美元的产品清单, 计划分两阶段征收 25%关税后,人民币开始贬值,从6月15日的6.4附近一路跌至12月初的6.96附近。因此我们初步认为,即便特朗普当选+横扫两院,在临近关税政策实施前,人民币不一定会快速贬值。

图表七:2018-2019年中美贸易战初始两个阶段的USDCNH变化;资料来源:Bloomberg

综上,从大选目前最大概率的结果来看,短期人民币风险继续偏向下。但考虑到1)全国人大常委会将根据美国大选结果出台相应的财政刺激方案;2)即便特朗普当选,在真正宣布关税政策前,人民币持续向下的空间或有限,因此短期内USDCNH的上方阻力位可参考7.30,风险主要来自于:特朗普败选、中国财政刺激方案明显超预期。

ENGLISH

ENGLISH