- Market Outlook

港金价会否因央行买入再度飙升?

2024.01.19

2024.01.19

▍珠宝金饰为黄金的主要用途

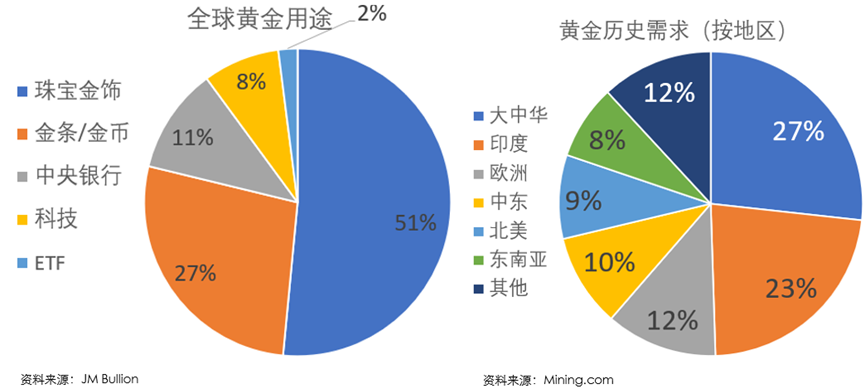

在各国央行持续去美元化的途径上,黄金已经成为美元的其中一项替代货币。金价会否因为央行买入,而突破去年末的高点2135美元。在评断金价的走势,我们首先从市场用途来探讨黄金的需求。根据贵金属服务商JM Bullion的数据,珠宝金饰构成全球黄金的主要用途(图表一),而从地区划分,中国和印度为黄金的主要需求国(传统婚嫁和新生恭贺需求)。如此,两国的经济增速将影响金饰消费。市场共识预期中国和印度今年的GDP将分别增长4.5%和6.7%,而明年为4.3%和6.3%。两国的增速也同样是在过去10年增长最低的时期(除疫情以外),而增长势头也在下行。

图表1:珠宝金饰为黄金的主要需求

▍黄金的估值并不吸引

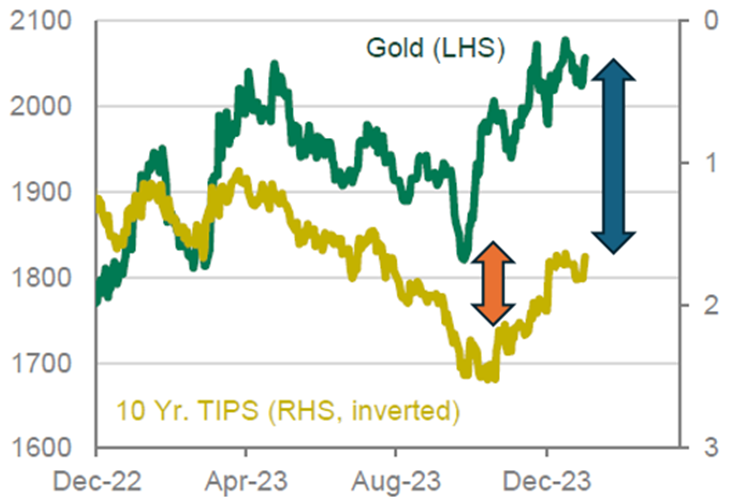

黄金的第二大需求来自金条/金币部分,其中主要的投资者为历史悠久的大型家办。作为实物黄金的投资者,家办将评估黄金的潜在涨幅而决定配置时间点,估值是其中一个参考的指标。实际利率从去年10月约2.5%回落至现时1.7%,但金价却由1820美元上涨至本周的高点2058美元(图表2),反映短期的升幅过大,长期投资者更可能待金价回调至1900-1950美元才会进一步增持黄金。

图表2:金价估值并不吸引;资料来源:彭博

▍央行需求支撑黄金价格

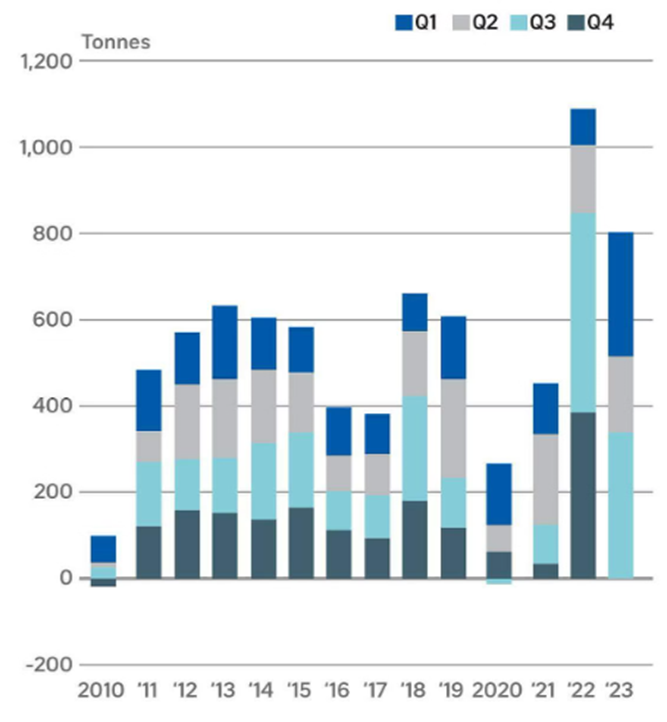

自俄乌战争开始,各国央行去美元化的步调加快,黄金为其中一个美元分散的选项(图表3)。直至2023年12月,中国央行已经连续14个月增持黄金储备,并在去年增持了205吨黄金,为全球众多央行最多的。基于政治因素,我们认为部分与美国关系紧张的国家,如中国、俄罗斯、伊朗等将继续加速去美元化,分散货币储备,黄金是其中一个选项。

图表3:2023年1-3季度全球央行买入黄金规模高于2022年同期;资料来源:World Gold Council

▍金价区间波动但仍需配置

珠宝金饰为黄金的主要用途,但基于中印两国的经济增长放缓,金价难以显著攀升。现时金价的估值亦难以吸引家办等投资者增持黄金作长期资产配置。基于央行对其外汇储备去美元化,对黄金的需求将持续提升,也是长期带动黄金需求的主要因素。但是,中央银行部分只占全球黄金总需求的11%,不能带动金价从现水平显著上涨。如此,我们预测金价在未来3-6个月将在1900-2100美元区间波动。

尽管我们预期金价短期内只会区间波动,但仍然建议投资者在投资组合上持有部分黄金的权重(2-5%)。金价与传统的股债,以及其他大宗商品存在较低的价格相关性。2020年一季度,新冠病毒爆发,标普500指数下跌18%,而原油价格下滑68%,但金价却上升4%。这表示黄金能有效地分散投资组合风险。

免责声明:本公众号文章仅供交流,并非华港财富对任何人的投资邀约或建议。本文章以及任何附随数据均不构成且不应视为法律、投资或税务咨询建议,阅读者请根据独立判断作出投资决策。

ENGLISH

ENGLISH