- 市场洞察

2025年债市:主动管理策略获取alpha

2024.12.09

2024.12.09

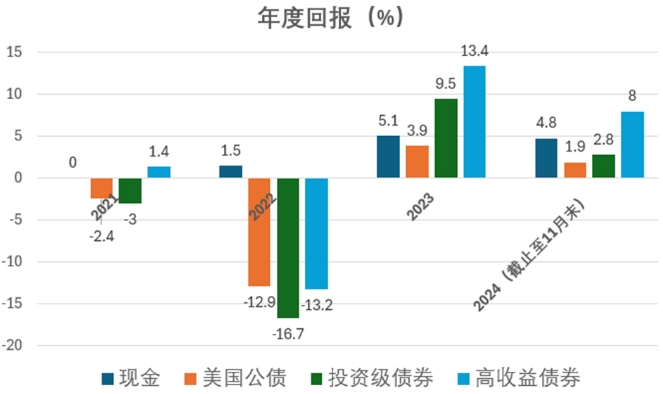

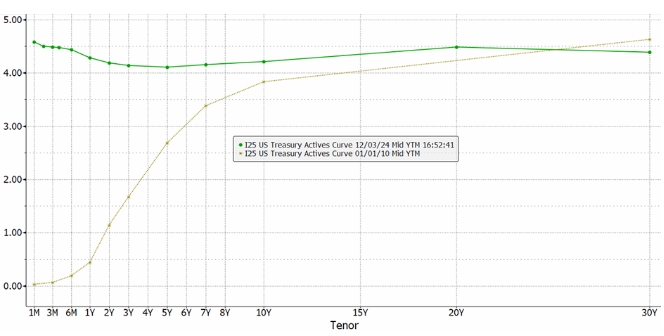

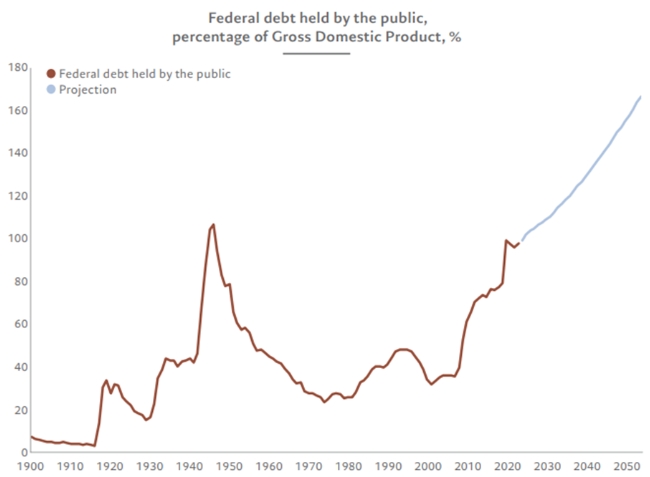

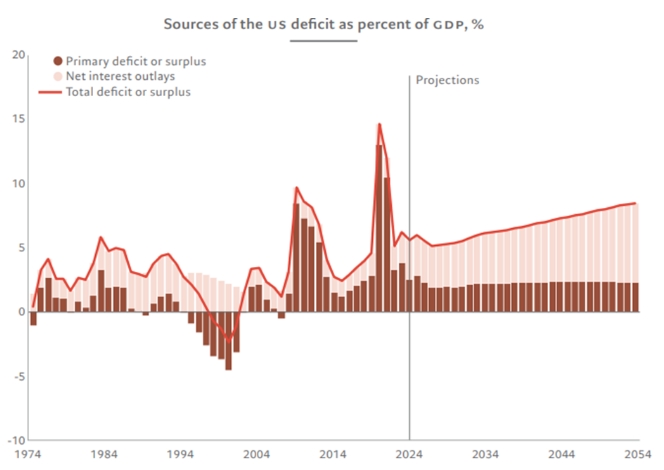

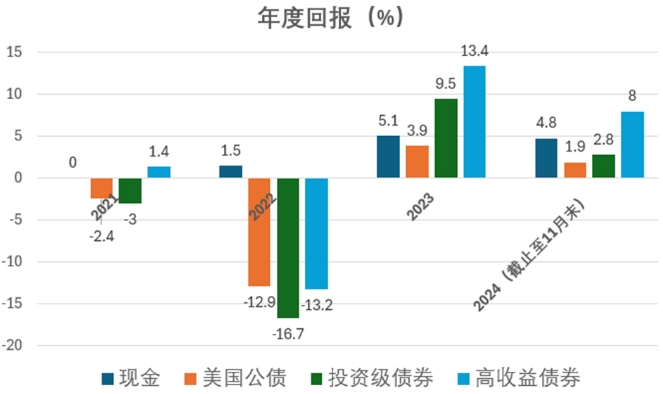

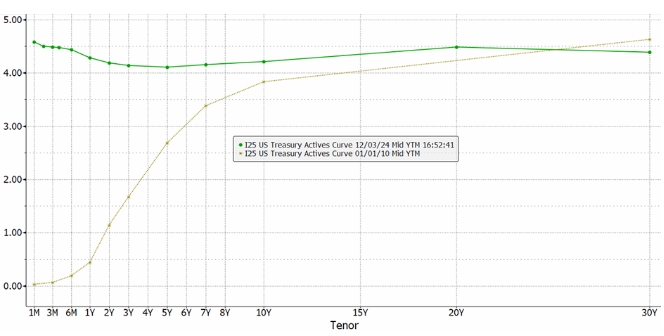

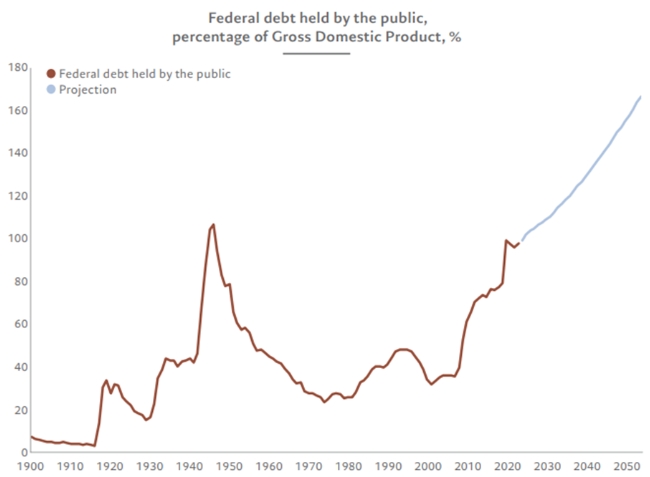

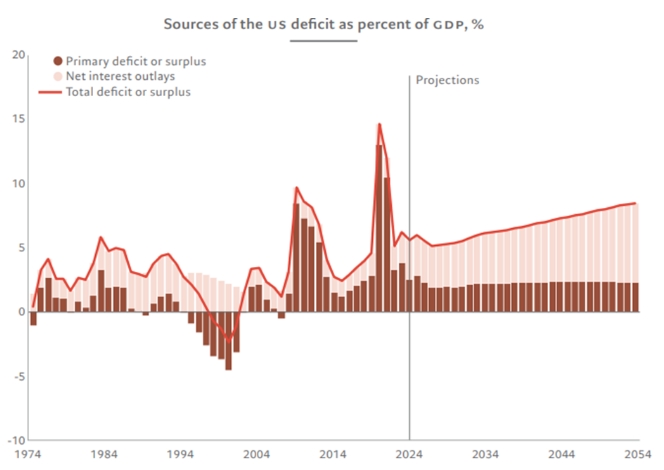

美联储缓慢的降息步伐,平坦的美国公债收益率曲线和昂贵的债市估值,将局限美元债券的表现。我们建议投资人以主动管理策略获取债市的alpha。近年,定息工具回报持续低迷。2024年将可能是连续第4年美国公债表现逊于美元现金回报(图表1)。投资级债券亦有类似情况,继2021和2022录得亏损后,2024年(截止11月末)的回报仅仅为2.8%,低于美元现金收益率4.8%。期间,美国10年期公债收益率从2021年初约1%上涨至现时4.2%,对整体债市回报构成显著影响。自特朗普当选后,美国10年期国债收益率在11月中曾攀升至4.5%(现报4.2%)。投资人计价特朗普的关税和移民政策对美国通胀的潜在影响,并对美联储的降息预期作大幅度下调。现时,市场预测美联储在12月18日的议息会议将减息25个基点,而2025年的降息幅度回落至仅仅50个基点。除了市场对降息预期相较温和外,现时美国公债收益率曲线仍然平坦(图表2),缓慢的减息可能仅仅对利率敏感度较低的短端债券发挥效用。如此,我们认为,来年的降息对整体债市的提振作用有限。叠加市场忧虑特朗普+共和党控制的国会将实施更为积极的财政刺激方案,发债规模持续攀升(图表3),提升美国公债风险。长端债券的收益率更是易升难跌。图表2:美国公债收益率曲线平坦(与2010年比较);资料来源:彭博图表3:美国债务/GDP比率持续攀升;资料来源:美国国会预算办公室经历4轮美联储的量宽货币政策后(2008-2022年),市场资金涌入债市。现时债市估值昂贵,投资级和高收益类的信贷利差均处于过去10年低点,估值扩张的基础受限。基于1)美联储缓慢的降息步伐;2)平坦的美国公债收益率曲线;和3)昂贵的债市估值,个债的表现将更为局限,难以为投资人提供超额回报(高于相关债券收益率)。如此,我们建议投资人透过公募基金以主动管理策略获取债市的alpha。板块部分,因市场对硬着陆/衰退预期降温,我们建议提升债市beta,包括高收益类、新兴市场以及AT1债券。尽管我们对来年定息工具基本面持较保守观点,但特朗普政府若能有效降低支出并改革美联储,将有助债市表现。特朗普提名贝森特担任下一届美国财政部长后,10年期公债收益率从4.5%回落至4.2%。因贝森特极力主张减少财政支出,叠加特朗普提议成立的政府效率部均有助改善美国财政赤字情况(图表4)。此外,特朗普表示美联储政策利率应更积极下调,若其团队能够成功整顿美联储的独立性(修改法案,成立影子美联储主席),美联储的降息空间将可能扩大,为债市提供积极的市场讯号。图表4:利息负担加重美国赤字问题;资料来源:美国国会预算办公室免责声明:本公众号文章仅供交流,并非华港财富对任何人的投资邀约或建议。本文章以及任何附随数据均不构成且不应视为法律、投资或税务咨询建议,阅读者请根据独立判断作出投资决策。

相关推荐

2024.12.09

2024.12.09

2024.12.09

2024.12.09