- 市场洞察

2024年中投资展望

2024.07.01

2024.07.01

▍美国总统选举为市场最关注事件之一

6月27日,拜登和特朗普进行首场时长达90分钟的总统选举辩论(第二场在9月进行),而总统和国会议员选举将在11月5日举行。根据最新的民调,特朗普以235票暂时轻度领跑(拜登226票)(胜方需获得270选票)。预期两轮辩论过后,特朗普的支持度可能进一步提升(拜登的精神状态可能难以支持长时间辩论)。我们对美国总统选举的基准情景预期为特朗普当选+共和党控制参众两院或由民主党控制参议院/众议院(图表1)。按此情景评断,1)美国通胀将具粘性(基于加征关税+移民管制);2)利率走向不明朗(特朗普支持降息,但通胀更具粘性),但利率High for longer 的可能性较大;3)利好美股(基于财政开支增加+企业税降低+强美元)。

图表1:美国总统选举预期情景概率

▍美联储降息预期稍微升温

美股5月份表现优异,主要由企业业绩驱动(如英伟达)。6月,美股继续上涨,并由降息预期升温带动。基于近期美国经济数据平稳,叠加市场更关注高利率的情境下对商业物业价值下滑的影响,特别是给地区性银行的资产负债表带来更大压力。市场对美联储的降息预期较5月升温。期货市场反映美联储将于11月开始降息,并在12月可能再度降息,每次25个基点。

降息预期支持成长型板块估值,纳斯达克100和标普500的市盈率分别上升至24.3倍和19.7倍,两者均达至今年3月以来的高点。短期而言,美股估值将维持在较高水平,而上半年标普500的涨幅(约15%)已经反映企业利润的增长。我们预期标普500指数将在5200-5600整固,并维持对多空策略的偏好以捕捉市场上的alpha。

▍政治因素影响欧洲股市估值

6月初,欧洲议会公布选举结果,显示主要党派所占席位下降,民粹主义右翼逐渐崛起。

欧盟两大国家 - 法国及德国执政党遭遇困境,而法国总统马克龙更宣布解散议会提前选举- 这一举动远超市场预期。中长期而言,右翼主义逐渐崛起,相关党派将提倡降低增值税、增加医疗、教育和养老金支出等民粹主义的措施,最终将导致政府增加举债或提高企业税率,均对企业利润构成负面影响,叠加政治层面不稳定可能短期内压缩估值。尽管欧洲斯托克50估值仍然吸引,市盈率仅仅12.7倍(历史均值13.7倍)(图表2),我们预期欧股短期内将相较波动。

图表2:欧股估值可能受压;资料来源:彭博

▍中央惠港金融政策填补外资离场空缺

5月中旬,媒体广泛报导中国政府机关将于7月1日(香港回归日)公布透过港股通投资港股的红利税将获得减免。但近期媒体没有再继续报导相关消息,整体投资情绪偏淡,平均每天交易量也从5月1394亿港元,回落至6月的1124亿港元,市场静待该消息最终能否落地。港股H股跟中国A股比较,平均存在41%的溢价,这部分反映税制、流动性、投资者等等的差异。基于美国政府已经开始对中港资本市场开展金融战第一幕(美国联邦退休基金剔除中国内地和中国香港为海外投资地区;《禁止指数型基金投资中国法案》提案等等),这已经对国际化的港股市场估值构成严重影响。

在部分海外资金离场的情景下,中国政府需要维护香港作为中港资本市场对外的桥头堡,必须落地更多措施以填补部分美资离场的空缺,以及人民币偏软对港股资金流的影响。如此,我们预期中国监管机关将实施更多惠港金融政策以驱动港股估值和流动性,抵消美国金融战和汇率的影响。估值部分,港股恒生指数市盈率从5月末的高点9.1倍回落至现时8.3倍,位处 -1个标准差以外,现时估值显得更为吸引。

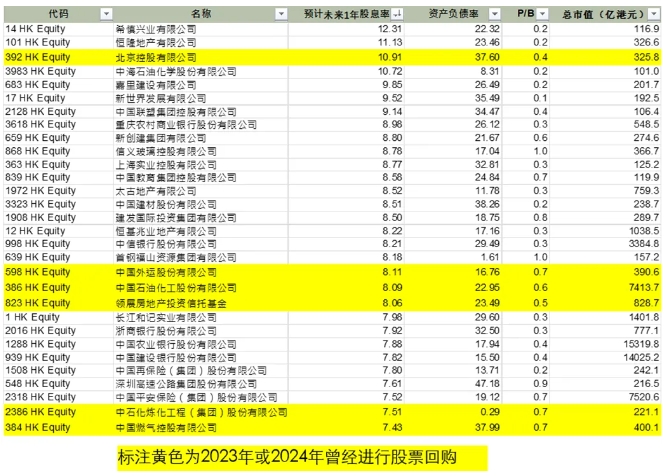

我们对港股进行定量筛选,以确定高股息标的。我们的筛选条件为:1)过去12个月和预期未来12个月股息率在5%以上;2)资产负债率在50%以下;3)PB为1或以下;4)市值在100亿港元以上。以下的筛选结果显示,香港房地产和中资金融板块的股息率较高,以及估值更为吸引。部分红筹和H股在2023年或2024年曾经进行股份回购,表示其现金流稳定,资金充裕。

图表3:高股息港股标的

▍高收益债信贷利差显示估值偏高

加拿大央行和欧央行均在6月初分别降息25个基点,而瑞士央行继3月降息后,在6月中旬再度降息25个基点。市场正密切关注美联储的利率路径。美国将于6月28日发布美联储重视的5月份核心PCE(个人消费支出)数据。尽管美联储主席Powell近期表示央行放松政策之前,需要对通胀下行具有”更大的信心”,部分官员亦仍然维持相较“鹰派”的利率观点。但继5月份消费物价指数(CPI)和生产价格指数(PPI)意外下行之后,PCE数据可能会给美联储的降息路径提供更多灵活性。叠加近期相较平稳的美国经济数据,以及市场对美国商业物业价值下滑的忧虑,市场对美联储降息预期有所升温。美国10年期公债收益率从6月初4.5%下跌至现时4.3%。

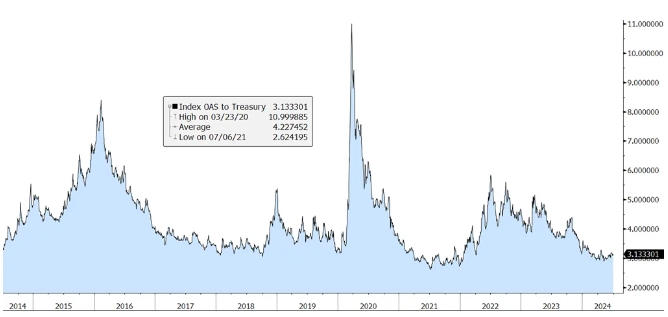

我们认为,接下来3个月的通胀数据若能如期放缓,那么9月仍然具备降息的条件,且9月点阵图也有回归预测中值2次降息的可能。我们维持对债市中端久期(3-7年)的建议。板块部分,因欧美发行商的高收益债信贷利差已经收窄至近10年来接近最低水平,我们建议待该板块的估值改善后,逐步增持对高收益的配置,以提升固定收益的预期回报。

图表4:高收益债信贷利差自23年4季度大幅收窄;资料来源:彭博

简体中文

简体中文