- 市场洞察

除美股以外,也可以考虑……

2023.09.12

2023.09.12

在美股的配置上,我们有三项建议,有助降低投资组合的波动性。除美股外,我们也建议布局在其他美国资产以分散整体投资风险。

▍消费带动美国经济

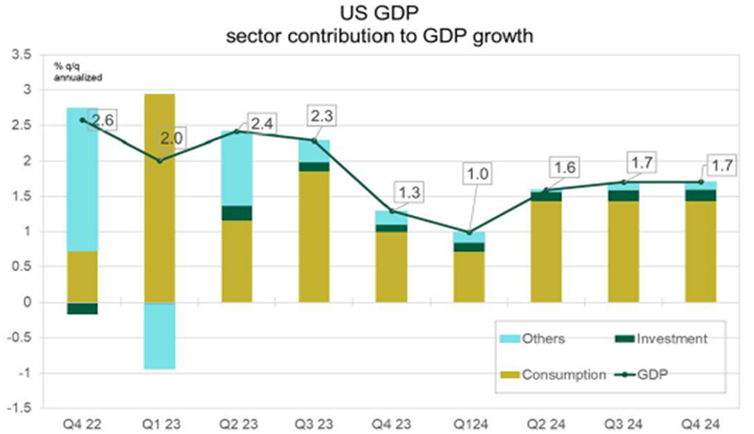

近月,多家投行和国际机关(如国际货币基金组织(IMF))相继上调美国经济增长预期,并估计美国在今明两年进入衰退的可能性降低,美国经济将可能“软着陆”。现时,市场共识为美国今年经济增长2%,而明年的增速为0.9%。美国就业市场稳健,8月份失业率仅仅为3.8%,仍然处于过去数十年较低的水平,而工资增长达4.3%,保持稳定增速。与全球主要经济体相比较,美国的就业环境依然稳固,这进一步驱动居民的消费情绪。据UBP的数据显示,美国2023-2024年的经济增长主要由消费层面带动(图表1)。

图表1:美国消费势头驱动经济增长;资料来源:UBP

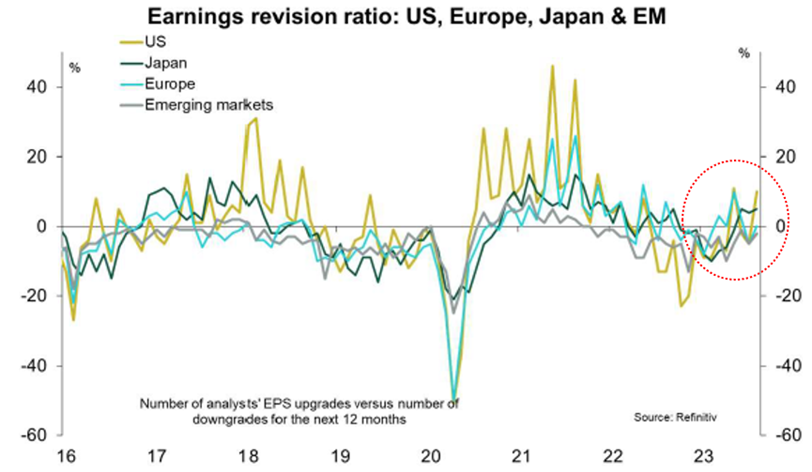

▍机构上调企业利润预期

今年1季度,大部分市场参与者仍然忧虑利率攀升将导致美国经济衰退,叠加美国银行业倒闭危机,市场情绪较为悲观。但是,自年中开始,市场对经济前景显得更为乐观。基于经济基调逆转,叠加上半年美国企业的业绩普遍优于市场预期,投行分析师开始上调企业盈利估计(图表2)。现时,市场共识为标普500企业24年的每股盈利将同比增长12.7%至248美元,盈利上调为支撑美股的重要因素。

图表2:投行上调美股利润估计;资料来源:Refinitiv

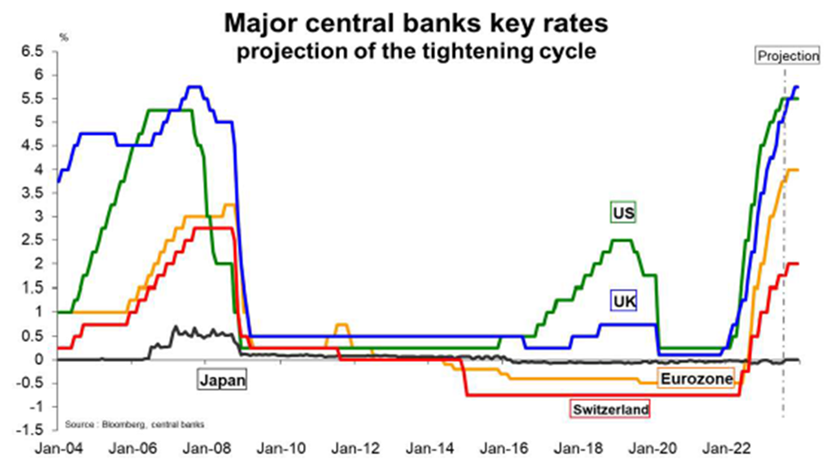

在8月末,全球主要央行领导人参与的Jackson Hole 会议中,美联储主席Powell重申其2%的通胀目标。但根据高盛的估计,美国通胀可能在2025年才有机会回落至Powell的目标水平。如此,美国利率将在现时相较高的水平维持一段时间(图表3)。尽管市场预期美国政策利率将在明年年中开始下调,全年下降幅度则为75-100个基点,但降息的预期已经不断延迟(从去年年末预期今年年中开始降息,延至现时预期明年年中降息)。

近月,原油价格显著反弹,WTI油价由6月末每桶67美元上升至现时87美元,叠加美国工资增长仍具粘性。在美国经济基调更为稳健的情景下,美联储会否如市场预期明年年中开始降息仍不确定。如此,美股估值上升幅度将有所限制(标普500市盈率18.4倍 vs 5年均值18.1倍),企业利润增长将会是驱动美股的主要因素。

图表3:美国利率将会是Higher for Longer 或 High for Longer;资料来源: UBP

▍如何配置美国资产?

美股配置方面,我们有以下三项建议:1)如果投资人已经有充分的配置在美股市场或龙头科技股,可以考虑把部分权重分散至传统行业,如能源、医疗、金融、工业等,更有效的降低投资组合的波动性。2)如果投资人低配在美股市场,可以考虑布局在多空策略的美股公募基金或对冲基金,以降低组合的波动性。3)基于现时美股估值并不太吸引,与历史均值接近,我们建议等待市场调整,再行加仓至科技股板块,因其利润增长潜力较整体市场为高,而盈利增长将是驱动美股的主要因素。

因美国经济前景逆转,除美股外,投资人也可以考虑其他美国资产以进一步分散投资风险。在预期经济增长平稳的情境下,企业的资产负债表质素将有所改善,高收益类的债券/贷款发行人估值将有提升空间。美国房地产信托基金 (Reit) 受惠租金持续上升,以及新增供应下降致空置率维持在相较低水平。美国住房和工业物业,两者的租金仍处于上升轨道。

简体中文

简体中文