- 市场洞察

港币-人民币双柜台交易能否改善积弱的港股成交?

2023.06.16

2023.06.16

▍24只港股可作港币-人民币双柜台交易

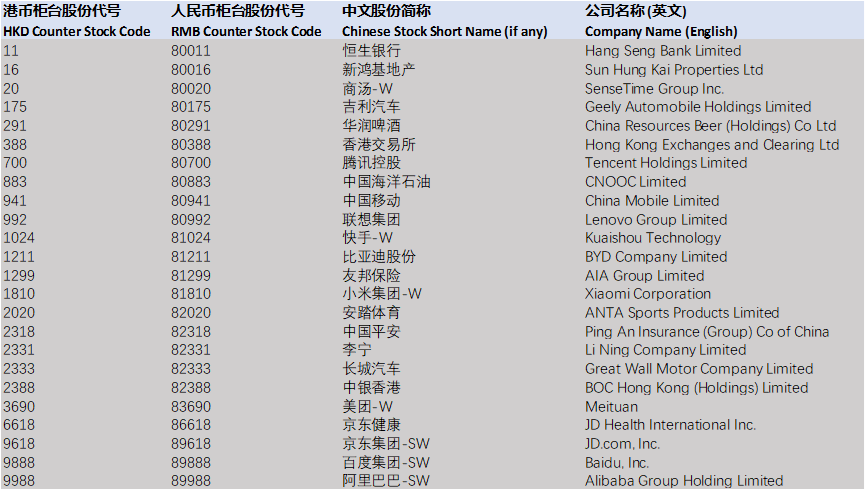

港交所将于6月19日开展“港币-人民币双柜台模式”,并有24只港股可作双币交易(图表1),其中包括中概股(阿里巴巴、百度、美团),中特估(中移动、中海油)和香港企业(港交所、新鸿基地产、恒生银行)。大部分可作双币交易的标的均为大盘蓝筹股,符合南向交易条件。

在双柜台模式下,合资格证券设有两个交易柜台,分别是港元及人民币柜台(两个股份代号),投资者可选择以港元或人民币进行交易。两个柜台下的证券属于同一类别,因此两个柜台的证券可以自由转换。港交所也制定做市商模式(Market Maker),以促进两个柜台的流动性和缩减价格差价。

图表1:港币-人民币双柜台名单;资料来源:港交所

▍沪深港通的双币交易模式将可能短期内落实

在双柜台模式的第一阶段,现时港股市场的参与者可以以双柜台模式进行交易。但是,中国内地的投资者仍不能通过沪港通和深港通计划参与双柜台证券交易。根据港交所的公告,下一阶段港股互联互通机制将被纳入双柜台模式,但具体实施时间尚未确定。因双币交易将提升港股市场深度,并有利于人民币国际化。我们认为,沪深港通的双币交易模式应该可以在短期内落实。

▍双币交易有助提升港股成交量

互联互通的南向交易模式需要把中国内地投资者的人民币头寸转换至港元进行交易,这种货币上的差异构成汇率风险。我们预计,双币模式将降低中国投资者对其港股投资的外汇敞口以及由此产生的资产净值波动。人民币港股的交易模式将缓和汇率波动对投资回报的影响。此外,在港交所上市的中资企业现时以港元作交易货币,但其财务报表以人民币作为基准货币。这表示汇率的变化,对中资企业的估值带来影响。相同货币的交易模式驱使股价更能反映企业的基本面和内在价值。此外,人民币港股的交易有助缩减中国A股与香港H股之间的溢价。A股市场长期享有高于港股市场的估值。尽管双币交易不能完全消除A股与H股股价间的差异(因两者市场结构不同),但至少能够减少因外汇因素造成的价差,有助提升H股股价。

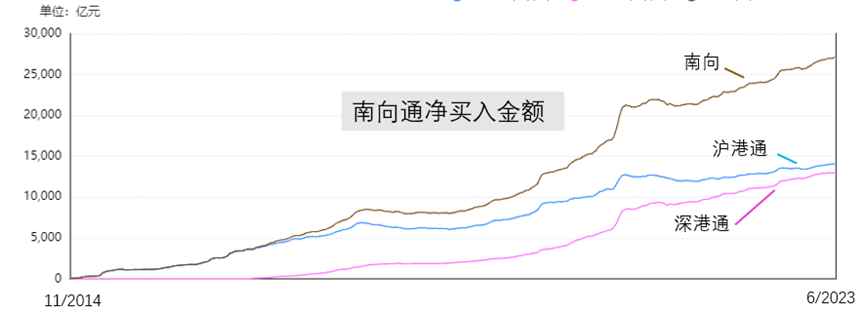

中期来看,我们认为双币交易将有助改善港股的流动性和提高成交金额。自2014年,沪港通启动以来,南向资金持续流入港股市场,累计净买入资金已超过2.7万亿元人民币(图表2)。期间,中资企业在港股市场的市值和成交额占比持续上升。透过南向通政策持港股比重,约占港股主板市场总市值7%,而南向交易金额约占港股总成交额25-30%。我们认为,当南向交易可以纳入人民币柜台,其时透过南向通投资的中资企业,应该会全面转移至人民币柜台。港币-人民币双柜台模式将有助吸引更多中资企业在港交所上市,进一步提升港股市场的整体市值。

我们认为,容许南向通以人民币交易的潜在方案,将降低投资港股市场而需要面对的汇率风险。叠加中国内地投资者日益关注资产配置的理念,在多元化和分散布局的趋势下,投资港股的需求不断上升,而以人民币作为港股交易模式能有效的降低资产组合的外汇对冲成本。我们预计,双柜台模式将吸引更多中国内地投资者进行南向交易,特别是作中长期的资产配置。

长远而言,双柜台模式将在促进人民币国际化方面发挥重要作用。香港作为国际金融中心,并且是中国企业(尤其是新经济公司)上市的主要市场以及全球最大的离岸人民币清算中心。港币-人民币双柜台模式将巩固香港作为离岸人民币市场的竞争优势,并促进人民币国际化。

图表2:南向资金自沪港通启动后持续馈入港股市场;资料来源:东方财富网

简体中文

简体中文