特朗普表示美联储政策利率应更积极下调,若其团队能够成功整顿美联储的独立性(修改法案,成立影子美联储主席),对美股可能是一个利好的市场讯号。

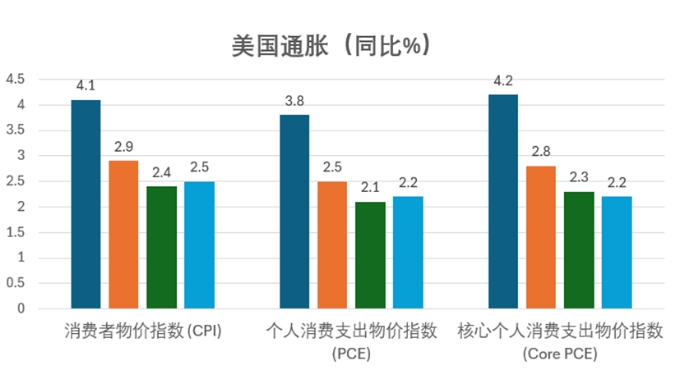

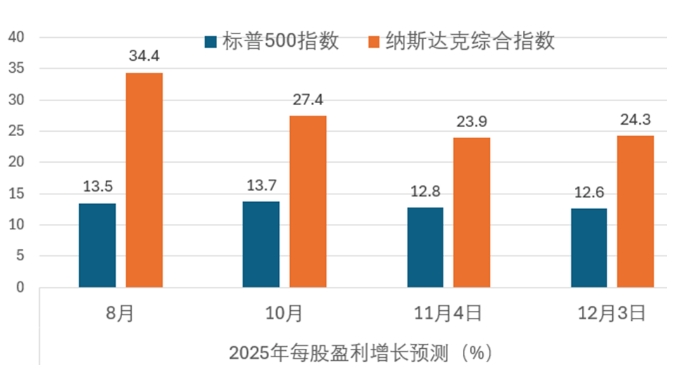

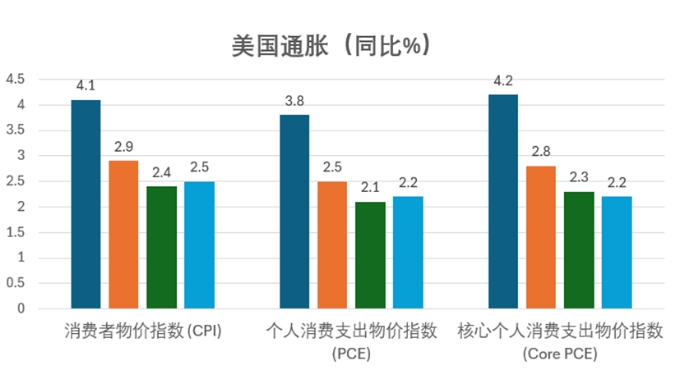

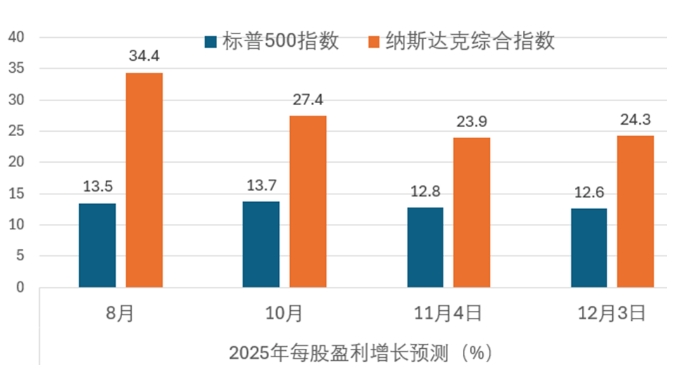

根据市场共识,美国通胀将在2025年继续回落,并迈向美联储目标水平2%(图表1)。但是,投资人正静待特朗普政府的关税和移民政策对通胀的潜在影响。尽管上述措施叠加共和党的扩张性财政政策将可能引发通胀回升,但其鼓励美国国内油商提升产量(放宽环境评估监管),把近期WTI油价维持在每桶70美元以下(现时:68.1美元),有效缓和通胀压力。特朗普会否全面落地竞选时的关税立场仍然不明确。投行经济师预测美国对华加征的关税幅度由10%至60%不等,通胀会否反弹实在难以预料。但市场对美联储的降息预期已经较三季度时的估计大幅降温。现时,期货市场反映美联储在2024年12月18日的议息会议中,将降息25个基点,而2025年的减息幅度仅仅为50个基点。计入降息预期后,美联储2025年末的政策利率为3.75-4%,高于20年和30年历史均值的1.8%和2.6%。美国利率将在较高水平维持一段时间(High for Longer)。如此,美股公用事业等高股息+低增长板块将受较大影响。我们认为,特朗普+共和党控制的国会将利好美股企业盈利增速,并主要透过放宽监管(金融、能源行业)和降低企业税率。但是,美国金融板块的市净率已达2.1倍,估值位处历史均值+1个标准差(1.8倍)以上。能源板块的估值亦存在类似情况,其市盈率达14.6倍,高于历史均值+1个标准差12.5倍。如此,部分行业的利好因素已经充分反映在现时的估值。特朗普在竞选期间,表示将企业税率从21%下调至15%。这将一次性驱动企业净利润率扩张几个百分点,为美股盈利带来支持。但是,分析师自今年下半年开始下调美股利润预期,特别是科技板块,而特朗普当选后市场仍没有上修盈利预测(图表2)。我们认为,企业税率下降为一次性事件,难以驱动往后业绩的同比增长。叠加特朗普的关税政策可能引致他国的报复性关税,为企业利润添加不明朗因素。分析师在调整业绩预期时更趋保守。尽管如此,后续市场仍可能因企业税率下降而上调净利润预期,但仍然不足以显著改善美股昂贵的估值。标普500市盈率达22.1倍,自10月初一直维持在历史均值+1个标准差(20.8倍)以上(图表3)。

美联储的议息政策传统偏重核心个人消费开支(Core PCE)数据,但该核心指数剔除能源和食品价格变动。特朗普表示将修改法案稍弱美联储的独立性,并认为利率应更积极下调。特朗普政府可能要求美联储在拟定利率政策上更关注整体PCE数据,而不仅仅是核心部分。因其鼓励油商提升产量的施政方针,将有助压抑能源价格,舒缓整体PCE数据。如此,美联储的降息空间将可能扩大。若特朗普团队成功整顿美联储的独立性,对美股可能是一个利好的市场讯号。基于美股现时估值昂贵,叠加潜在的报复性关税将添加美国企业的政治风险,限制估值继续扩张。2025年上半年,我们预期标普500指数将在5700-6200点区间震荡,并建议投资人以低beta策略布局美股。投资人可以考虑美股多空策略的公募基金。免责声明:本公众号文章仅供交流,并非华港财富对任何人的投资邀约或建议。本文章以及任何附随数据均不构成且不应视为法律、投资或税务咨询建议,阅读者请根据独立判断作出投资决策。

2024.12.06

2024.12.06

2024.12.06

2024.12.06