港股恒生指数自9月中攀升接近30%,我们预期22500-23000点附近将为恒生指数短期的关键阻力屏障,即历史均值9.7倍市盈率。我们估计标普500指数将在5400-5800区间震荡,并利好多空策略的美股基金。全球债券市场估值昂贵,我们建议投资人透过主动管理策略获取债市的alpha。

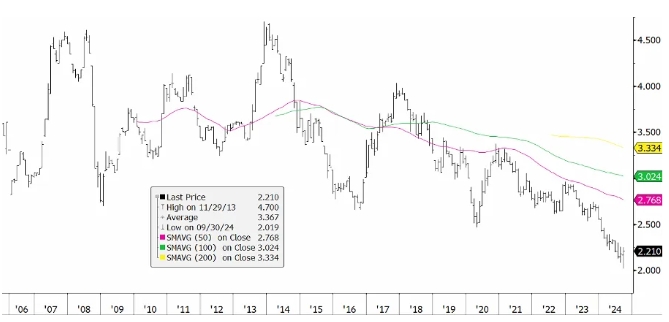

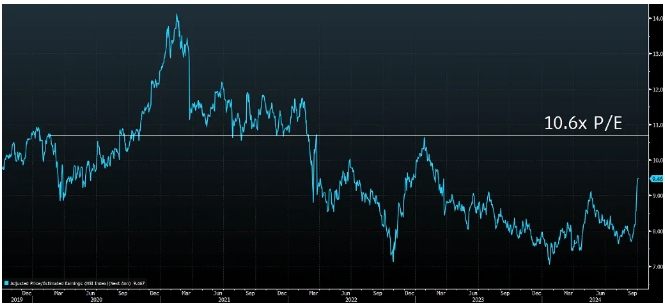

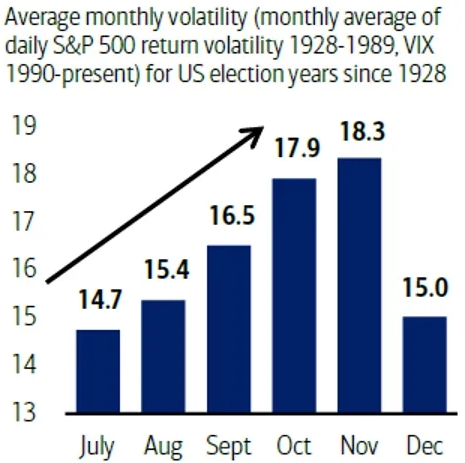

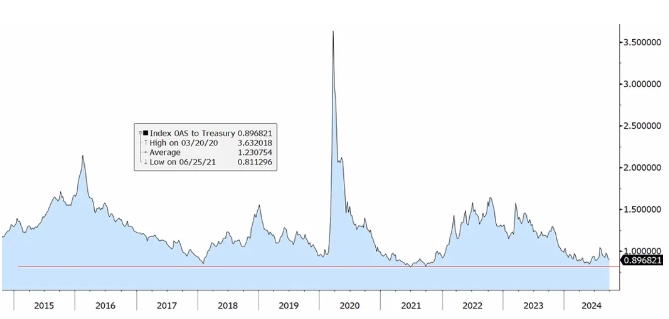

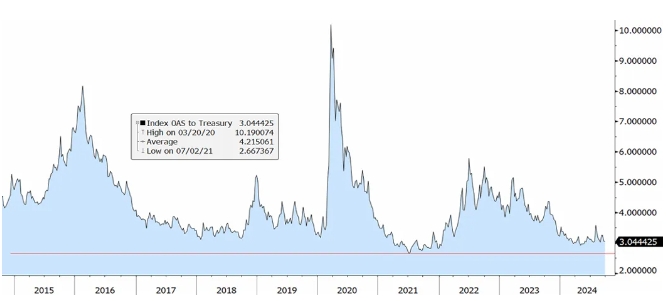

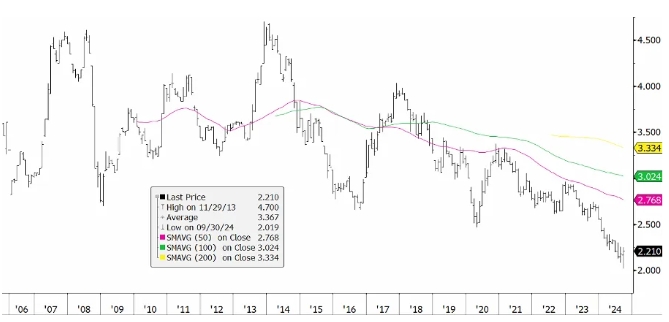

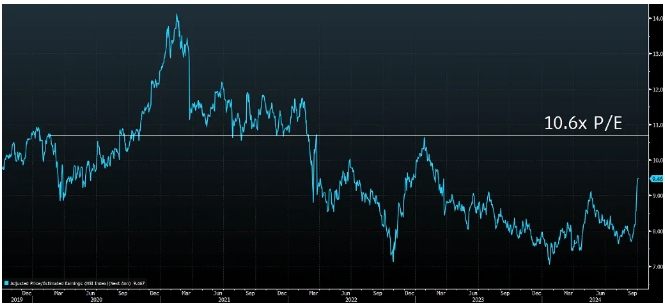

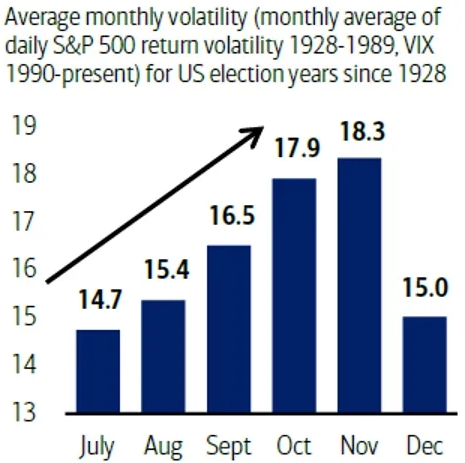

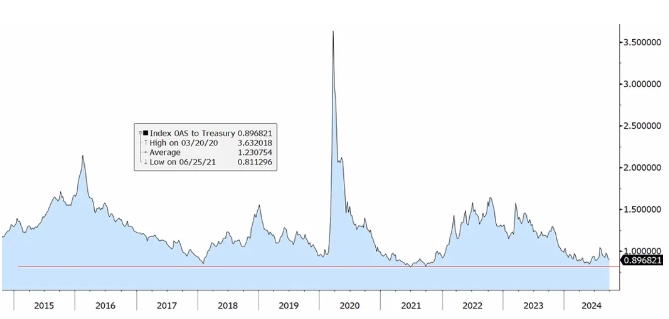

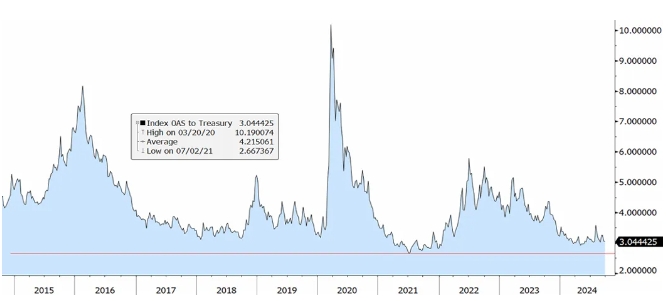

港股自9月中显著反弹,受惠美联储超预期降息以及中国政府货币政策举措上的转向,推升市场估值,带动港股上扬。叠加中国10年期政府债券收益率跌至上周历史低点2.02%(现时2.2%)(图表1),资金将可能回流至市盈率仍位处历史均值附近的A股市场。这有助支撑港股市场估值。恒生指数市盈率为9.5倍,仍处于历史均值附近(9.7倍),估值仍较A股(13倍)显得吸引。但是,中美关系紧张将难以驱使市盈率重回历史均值以上。叠加近期多家国际机构/投行下调中国经济增长预测,我们预期宽松政策将可能暂停经济下修,但上调经济增速仍待观察。我们预期22500-23000点附近将为恒生指数短期的关键阻力屏障,即历史均值9.7倍市盈率。在企业盈利没有上修的基础下,指数将在20000-23000水平先行整固。因市场已经计价美联储将继续积极降息(24年:75个基点;25年:200个基点),我们认为1)高负债企业但具备a) 盈利增长和b) 估值吸引(图表2);以及2)高股息标的将领跑市场(图标3)。基于港股短期趋势波动,我们建议多空策略的大中华和亚洲基金。假若恒生指数突破23000阻力屏障,叠加交易量配合,将可挑战24500-25000水平,即10.6倍市盈率(2022年3月和2023年1月估值高点)(图表4)。图表1:中国10年期政府债券收益率跌至历史低点;资料来源:彭博图表4:10.6倍恒生指数市盈率为近年高点;资料来源:彭博美国总统选举临近(11月5日),而部分州政府已经展开邮寄选票。我们预期未来数周美股表现将较为震荡,受选举噪音影响。根据民调,哈里斯和特朗普现时在选情上可谓势均力敌。他们在政策立场上的分歧对美股将有显著影响。特朗普在减税和财政开支上更为积极,有助提振企业利润增速,而加征关税则利好美国资源和工业板块。哈里斯的政策较为温和,对美股的影响偏中性。根据美银自1928年美国选举年的统计数据显示,标普500指数波动性将持续上升至11月选举月份(图表4)。10月中,美国银行业将率先发布3季度财报。市场关注美联储超预期降息以及降息周期启动后对银行板块的影响,特别是净利息收益率和贷款需求部分。10月底,科技股的业绩和管理层指引将影响分析师会否继续上调企业盈利预测。估值部分,9月美联储超预期的降息幅度驱动标普500 市盈率已经上涨至20.8倍(+1个标准差) ,估值扩张空间受限。我们认为,盈利预测上修将是驱动美股的主要因素。我们预期标普500指数将在5400-5800区间震荡,并将利好多空策略的美股基金。现时,全球债券市场,不论是投资级还是高收益类的信贷利差已经接近过去10年来的低点(图表5、6),表示债市估值昂贵。如此,我们建议投资人透过公募基金以主动管理策略获取债市的alpha。因波动性较高的板块较容易捕捉alpha,我们建议投资人可以提升债券配置的风险,建仓在高收益、新兴市场和AT1板块的主动型管理公募基金,与相同策略的被动型管理和个债投资比较,透过alpha获得更优越的回报。图表5:投资级债券信贷利差接近10年低点;资料来源:彭博图表6:高收益债券信贷利差同样在10年低点附近;资料来源:彭博免责声明:本公众号文章仅供交流,并非华港财富对任何人的投资邀约或建议。本文章以及任何附随数据均不构成且不应视为法律、投资或税务咨询建议,阅读者请根据独立判断作出投资决策。

2024.10.03

2024.10.03

2024.10.03

2024.10.03