- Market Outlook

美联储继续通过预期管理压制通胀,9月仍有降息可能

2024.06.27

2024.06.27

6月12日-6月13日,美国相继公布5月CPI数据及6月货币政策决议,要点如下:

▍美国5月CPI:服务业通胀仍有粘性,但超级核心通胀环比转负

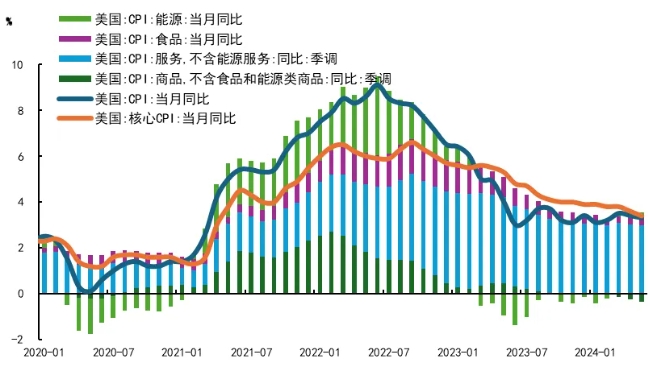

与非农不同,美国5月CPI全面低于预期,显示通胀放缓。5月CPI同比+3.3%(预期3.4%,前值3.4%),环比0%(预期0.1%,前值0.3%);5月核心CPI同比+3.4%(预期3.5%,前值3.6%),环比0.2%(预期0.3%,前值0.3%)。其中,油价下跌(能源通胀环比下降2%)以及超级核心通胀明显放缓对于5月CPI降温贡献较大。

图表一:美国5月CPI放缓;资料来源:Wind

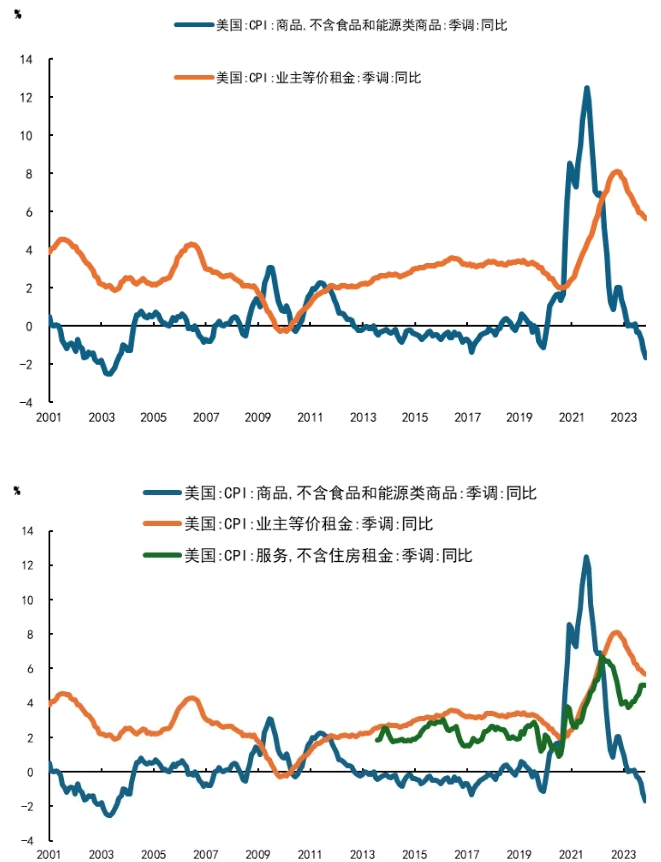

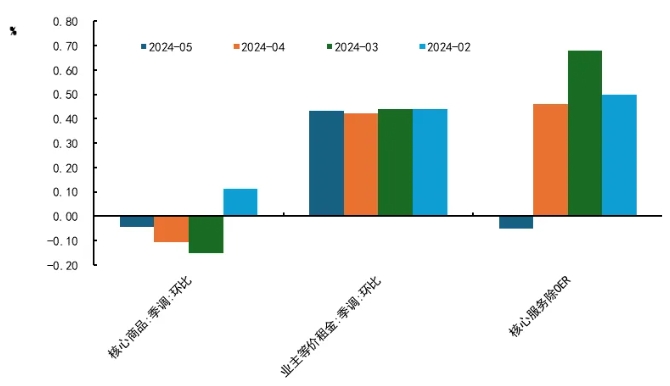

从美联储关注的三大通胀细分项来看,1)核心商品通胀稳中有降,虽然5月二手车价格有所反弹,但基于批发价格近几个月已恢复下降趋势,预计后续二手车价格将继续下行。2)住房通胀保持粘性,5月业主等价租金环比+0.43%,略高于前值的+0.42%,表明住房通胀降温缓慢。但住房通胀领先指标——租金价格仍处于回落趋势中,表明住房通胀也将缓慢向这些指标靠拢。3)超级核心通胀大幅放缓,5月超级核心通胀环比-0.04%,其中交通服务是主要的降温因素——机票价格环比下跌3.6%,机动车保险通胀也环比下跌0.1%。此外,住宿服务价格也超预期下降,环比下跌0.1%。

图表二:美国三大通胀细分项同比变化;资料来源:Wind

图表三:美国三大通胀细分项环比变化;资料来源:Wind

综合来看,美国5月CPI数据显示出美国通胀韧性中放缓的特点。需要注意的是,5月CPI的超预期放缓并不意味着后续通胀回落速度均会保持这种节奏。一方面,住房通胀降温缓慢,尽管领先指标租金价格仍处于回落趋势中,但其传导至住房CPI的速度缓慢,且有其不确定性。另一方面,单月超级核心通胀的超预期回落的可持续性仍待观察,5月超级核心通胀的下拉力量主要来自交通服务,但即将来临的暑期出行或对超级核心通胀产生反弹风险。因此,我们维持美国通胀韧性中缓慢降温的观点,这也预示着美联储降息也需要更多的“耐心”。

▍6月FOMC会议:美联储下调2024年降息次数预期

美联储如预期维持利率不变,但本次会议的看点在于其他几方面:美联储声明变动、点阵图、经济展望以及鲍威尔新闻发布会。

美联储声明:与5月相比,美联储6月声明并无太大改动。主要的改动在于对通胀的描述:由5月的“实现通胀目标缺乏进一步进展”变为“委员会在实现2%的通胀目标取得了适度的进一步进展”。此外,美联储删除了对于缩表计划调整的具体描述。

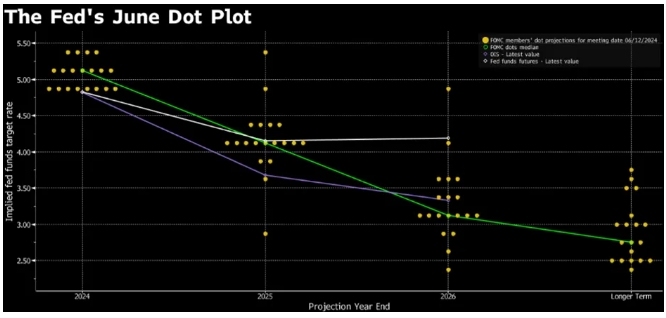

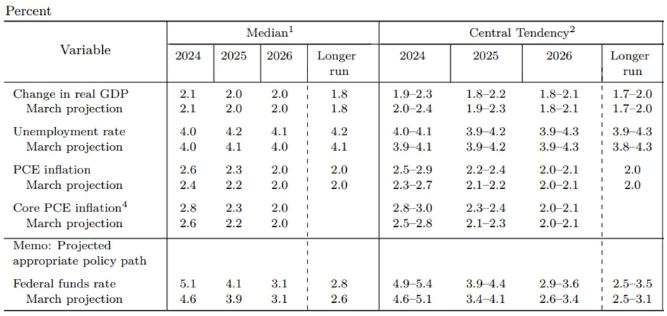

点阵图:点阵图整体上移,但9月点阵图仍有回归预测中值2次降息的可能。美联储预计2024、2025、2026分别降息25bp、100bp、100bp(3月预测为75bp、75bp、75bp)——这表明美联储预计2024年仅有1次25bp的降息(对比美联储3月时预计会有3次25bp的降息)。然而,本次点阵图也显示美联储内部分歧较大,19位票委中,7位认为年底前降息1次是合适的,8位认为需要降息2次,4位认为今年不需要降息。由于支持降息1次和降息2次的票数非常接近,我们认为,若接下来3个月通胀能保持放缓势头,那么9月点阵图仍有较大可能回归预测中值2次降息的可能。

图表四:美联储 6月点阵图;资料来源:Bloomberg

经济展望:上调2024-2025年通胀预期,小幅上调2025年失业率预期,GDP预期维持不变。美联储本次的经济预测摘要显示其对经济的理解仍是软着陆为主。

图表五:美联储6月SEP;资料来源:Fed

鲍威尔新闻发布会:立场整体偏中性。除了重申5月发布会时的两条降息路径外(就业市场超预期走弱、通胀持续降温),他也表示虽然5月通胀超预期回落让美联储建立了信心(building confidence),但单月数据的走弱还不足以使美联储具备开始放松政策的信心。此外,鲍威尔也提及,在5月CPI数据公布后,大部分票委并没有改变点阵图的观点。

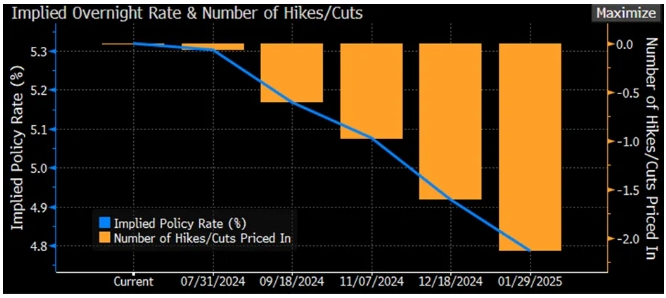

从CPI数据及美联储6月利率决策公布后的市场反应来看,市场对于CPI数据的降温更加“买账”,9月降息预期由46.8%升至56.7%,美元指数由105.27降至104.7,十年期美债收益率由4.39%降至4.31%,Comex金价由2333.9美元升至2340.7美元,标普500指数及纳指均有所回升。

图表六:美联储9月降息预期有所回升,目前期货市场计价11月降息一次;资料来源:Bloomberg

综合来看,美联储6月议息会议立场符合预期,如我们前期的报告中所提到的,美联储正通过预期管理压制通胀,在释放降息信号前会比此前更为谨慎(需要更长的数据观测窗口期)。联储的目的仍以实现软着陆为主,接下来3个月的通胀数据若能如期放缓,那么9月仍然具备降息的条件,且9月点阵图也有回归预测中值2次降息的可能。因此,对于贵金属,当前美联储的谨慎以及点阵图的鹰派或使得黄金短期上涨行情趋于缓和,但在降息正式落地前,在后续降息交易的重启的背景下,金价仍有上涨空间,中长期我们继续维持看多的观点,预计为长期慢牛走势。对于外汇,单月的CPI数据走弱说服力不足,且本次FOMC会议也未能提供趋势性的降息交易信号,美元会在一段时间内保持强势,低息货币的趋势性交易仍需等待。

ENGLISH

ENGLISH