- Market Outlook

日元、瑞郎、人民币是否适合作融资货币(Funding currency)

2024.03.01

2024.03.01

▍日元、瑞郎和人民币为市场上主要的低息货币

日元、瑞郎和人民币是现时资本市场上主要的低息货币。投资者制定融资方案时,可能会考虑这几类货币作融资货币。利率以外,汇率变动也是融资决策需要兼顾的另一重要因素。尽管结构化的货币对冲策略能够降低汇率风险,但也带来对冲成本。完美的汇率对冲只会不断的提升对冲成本。如此,汇率变化仍然是融资决策者需要考虑的主要因素之一。

▍日本何时退出负利率政策仍不确定

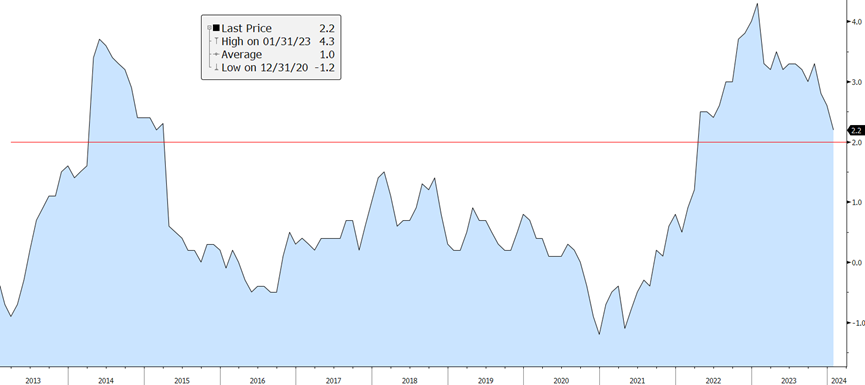

从2015年4月至2022年3月,日本通胀长期在2%以下(图表1),更曾在2016年和2020-2021年间发生通缩情况。日本政府花了超过7年的时间才成功在2022年4月把通胀提升至其目标2%。但是,过去1年,日本通胀持续下滑,从2023年1月高点4.3%下跌至今年1月的2.2%。基于通胀急速回落以及年初能登半岛地震对经济的影响,市场对日央行取消其负利率政策的预期不断延后。现时,市场预期日央行只会在今年4月的会议上取消负利率政策。但是,如果日本通胀回落至2%以下,日央行将可能继续观望,并维持负利率政策一段时间。

因日本工会已经开始与企业管理层讨论薪资增幅,并预期3月中旬将会有定案。薪资增长将对日本通胀有直接影响。如此,我们认为未来几周美元/日元将区间波动(147-153),主要视乎美国经济数据。中长线而言,如果美国24年降息(3次共75个基点)和日本加息幅度(3次共30个基点)符合市场现时预期,日元将因利差收窄而走强,美元/日元可能下跌至140以下。但我们认为,基于日本经济表现逊于市场预期(23年下半年经济进入衰退),日央行加息的幅度可能少于市场共识,美元/日元将下跌至140-145水平。

图表1: 日本通胀从去年10月急速回落;资料来源:彭博

▍美联储与瑞士央行的利率政策将更为同步

瑞士通胀率已经在去年6月回落至2%以下(政府目标为2%),1月份仅仅为1.3%,而市场预期未来两年通胀率也将在2%以下。此外,瑞士已经在2022年9月脱离负利率政策。如此,瑞士央行没有像日央行的加息压力。但是美元/瑞郎在23年末下跌至0.84以下,瑞郎强势对经济的负面影响引起瑞士官员的关注。如此,美联储启动降息将可能导致瑞士央行跟随,以稳定美国与瑞士之间的利差,否则将可能导致瑞郎再度转强。市场预期瑞士央行将在6月与美联储同步降息,2024年降息2次共50个基点。但我们认为,美国面临的通胀压力远大于瑞士,美联储与瑞士央行的降息幅度可能更为接近。中长线而言,美元/瑞郎将会在0.84-0.92区间波动(图表2)。

图表2:美元/瑞郎将区间波动;资料来源:彭博

▍人民币汇率变化受美元和日元影响

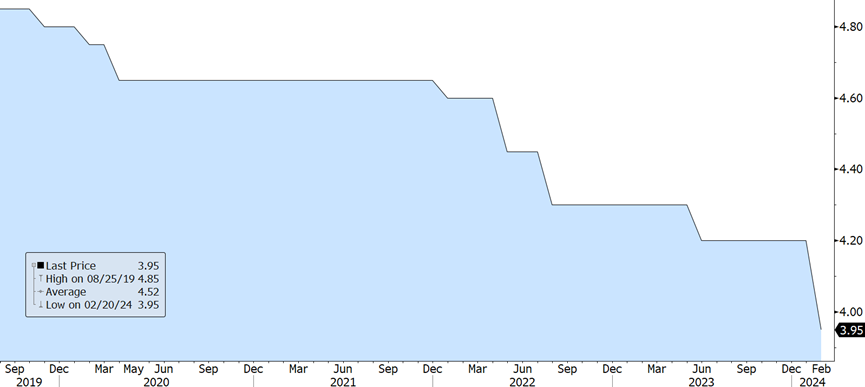

中国人民银行在2月20日公布5年期贷款市场报价利率(LPR)大幅下降25个基点至3.95%(图表3),降息幅度大于市场预期。积极的货币政策重燃市场对中央政府支持房产业的信心。但是,外资对中国资产的投资兴趣近年显著下降(在岸股债以及外商直接投资),难以驱动人民币升值。人民币汇率的变化更可能受美元和日元浮动影响。我们预期,美联储在6月启动降息后将有助人民币升值,但升值幅度可能受限。基于美元/日元从23年初已经上升约15%,而中国已经在多个出口层面与日本直接竞争(不再是越南、印度等国家),包括汽车、电子消费品等。日元近年的贬值将局限人民币升值的幅度。假设美元/日元中长期下跌至140-145,我们认为,美元/人民币可能下跌至6.9-7.1。

图表3:中国将维持宽松货币政策以驱动经济增长;资料来源:彭博

ENGLISH

ENGLISH